Introducción[1]:

El alquiler de inmuebles es una de las formas más comunes con las que cuentan las personas naturales para generar ingresos, especialmente con el auge reciente de plataformas digitales que permiten facilidad e inmediatez, conectando rápidamente a los interesados. En la primera parte de la presente nota se analizará la figura del arrendamiento de bienes.

- ¿Qué es el arrendamiento o alquiler de bienes?

El arrendamiento de bienes es un tipo de contrato, nominado y típico que se encuentra regulado en nuestro Código Civil vigente. En el artículo 1666 se define:

“Por el arrendamiento el arrendador se obliga a ceder temporalmente al arrendatario el uso de un bien por cierta renta convenida”.

Dentro de los elementos obligacionales del contrato es que el arrendador asume una obligación de dar, la cual consiste en la entrega del bien a título de uso, siendo que el arrendatario, se obliga a pagar una renta a cambio del uso del bien objeto de arrendamiento, la misma que podría ser en dinero u otros bienes, pues la norma no hace la precisión[2].

2. ¿Qué se entienden por bienes muebles o inmuebles?

En el aludido Código Civil, también se describen qué debe entenderse por bienes inmuebles. Así tenemos:

| Bienes inmuebles (artículo 885) | Suelo, subsuelo y sobresuelo. El mar, los lagos, los ríos, los manantiales, las corrientes de agua y las aguas. Las minas, canteras y depósitos de hidrocarburos. Los diques y muelles. Entre otros. |

3. Rentas de la persona naturales por cesión temporal de bienes

Dentro de los conceptos de renta que encontramos en el artículo 1 de la Ley del Impuesto a la Renta (LIR), refiere a las que “provengan del capital, del trabajo y de la aplicación conjunta de ambos factores, entendiéndose como tales aquellas que provengan de una fuente durable y susceptible de generar ingresos periódicos”[3]. Considerando esta premisa, tenemos lo siguiente:

3.1. ¿Qué son las rentas de capital?

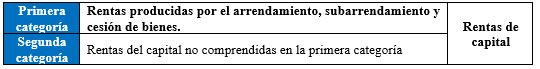

La renta de capital se refiere a los ingresos derivados de la explotación pasiva de propiedades (inmuebles como muebles), así como de inversiones. Esto puede incluir el alquiler o cesión temporal de bienes o derechos relativos a los mismos, su enajenación o colocación de capital (dinero). Según lo establecido en el artículo 22 de la LIR, las personas naturales pueden generar dos tipos de rentas vinculados a capital: las de primera categoría y las de segunda categoría.

3.2. Rentas de primera categoría

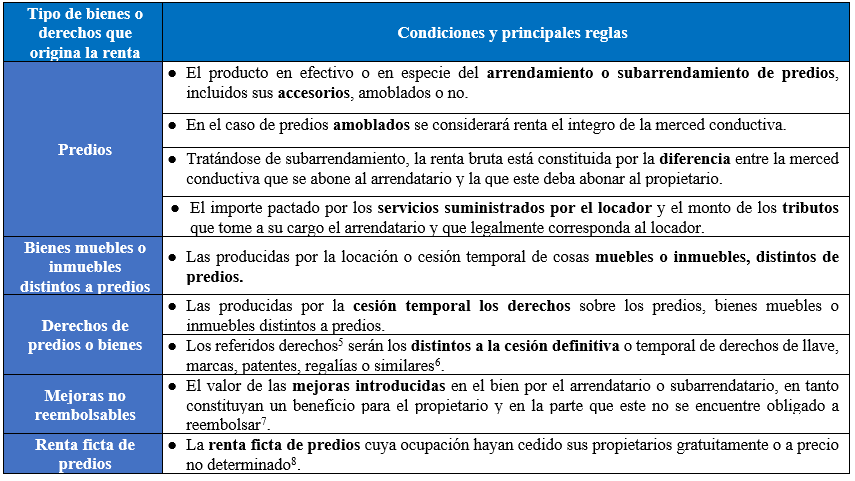

Como ya se indicó, las rentas que se originan en la cesión temporal de bienes (arrendamiento o subarrendamientos) o derechos de los mismos (usufructos, comodato, etc.), por parte de personas naturales, sucesiones indivisas o sociedades conyugales[4], son clasificadas como de primera categoría. Bajo dicha premisa, en el artículo 23 de la LIR se describen los supuestos que generan renta bruta de dicha categoría:

- Presunción de merced conductiva mínima

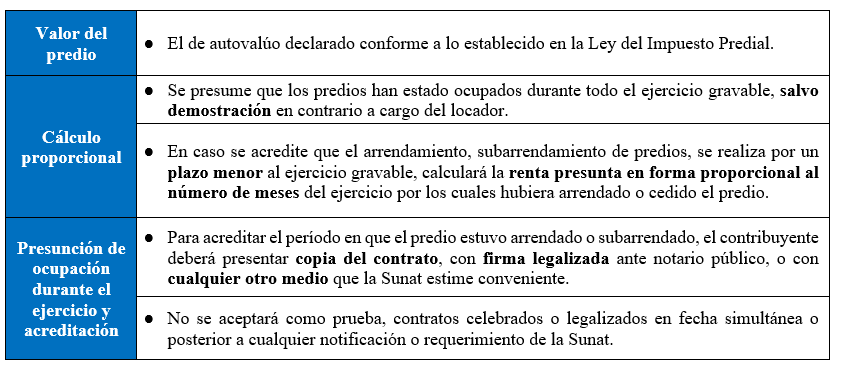

En el caso de predios (amoblados o no), se presume de pleno derecho (presunción que no admite prueba en contrario), que para efectos del impuesto la merced conductiva[9] no podrá ser inferior a seis por ciento (6 %) del valor del predio[10]. Sobre el particular se debe atender las siguientes reglas:

Cabe indicar que también se observa una renta ficta anual (6 % del valor de autovalúo), en caso de cesiones gratuitas o a precio no determinado.

- ¿Como se gravan tales rentas?

Calificando el propietario como contribuyente, debe registrase en el RUC[11] y afectarse a rentas de primera categoría. Las rentas se gravan con una tasa del impuesto anual del 6.25 % sobre una base del 80 % de la renta neta obtenida[12]. Debiendo imputarse en el ejercicio en que se hubiera devengado[13].

Además, se debe efectuar un pago a cuenta mensual del 5 % por la renta devengada mensualmente. El mismo que podrá ser usado como crédito en la determinación anual.

El abono mensual[14] al fisco se realiza mediante el Formulario virtual Nº 1683-Arrendamientos[15]. De igual manera, se deberá proceder con presentar la declaración jurada anual del Impuesto a la Renta de personas naturales, debiendo efectuar la determinación y regularización del impuesto según corresponda.

4. Rentas de tercera categoría (empresarial)

Como ya se mencionó, se considera renta, la obtenida por la combinación de los factores trabajo y capital. Este tipo de renta es considerada como de tercera categoría o empresarial. En el artículo 28 de la LIR encontramos los supuestos que originan este tipo de renta, dentro de los cuales podemos mencionar:

| Las derivadas del comercio, la industria o minería; de la explotación agropecuaria, forestal, pesquera o de otros recursos naturales; de la prestación de servicios comerciales, industriales o de índole similar, como transportes, comunicaciones, sanatorios, hoteles, depósitos, garajes, reparaciones, construcciones, bancos, financieras, seguros, fianzas y capitalización; y, en general, de cualquier otra actividad que constituya negocio habitual de compra o producción y venta, permuta o disposición de bienes. |

Cabe indicar que en caso de entidades con carácter empresarial[16], de acuerdo a la norma, se entenderá que siempre generan renta de tercera categoría dada su finalidad comercial que deriva en obtener un lucro. No obstante, en el caso de personas naturales, se deberá verificar si la renta que genera es el producto de los factores: capital + trabajo, en los términos del artículo 1.

La tasa aplicable anual para los sujetos domiciliados es del 29.5 % sobre la renta neta imponible[17] devengada en el ejercicio, debiendo determinarse y declararse anualmente. Asimismo, corresponderá efectuar un pago a cuenta mensual sobre los ingresos netos devengados y cumplir otras obligaciones formales (llevado de libros y registros, emitir comprobantes de pago, etc.).

[1] Información tomada del Informe “Arrendamiento de inmuebles de manera tradicional y a través de aplicaciones: incidencia para las personas naturales en el Impuesto a la Renta” publicado en la 2da quincena de setiembre de 2023 de la revista C&E cuyo autor es Joaquín Chávez Hurtado.

[2] Castillo Freyre, Mario. Tratados de los contratos típicos. El contrato de Mutuo. El contrato de arrendamiento. Fondo editorial PUCP. 2002, pp. 250 y 253.

[3] En la doctrina se conoce como teoría de la fuente o producto.

[4] Que decidieron tributar como tal según el artículo 16 de la LIR.

[5] Regulado en el numeral 2 del inciso a) artículo 13 del Reglamento de la LIR.

[6] Se acuerdo al inciso d) del artículo 24 de la LIR, su explotación se considera rentas de segunda categoría.

[7] Según lo señalado en el inciso c) del artículo 13 del reglamento de la LIR.

[8] Inciso d) del artículo 23 de la Ley del Impuesto a la Renta.

[9] Contraprestación por arrendamiento o cesión.

[10] En el mismo artículo 23 se indica que la presunción establecida, también es de aplicación para las personas jurídicas y empresas a que se hace mención en el inciso e) del artículo 28 de la LIR.

[11] Registro Único de Contribuyentes, reglamentado por la R.S. Nº 210-2004-SUNAT.

[12] Es decir, permite una deducción del 20 % de la renta bruta. Artículo 88 de la LIR y 53 del reglamento.

[13] Según el artículo 57 de la LIR.

[14] Según el cronograma de vencimiento de obligaciones tributarias mensuales aprobado.

[15] Aprobado por la R.S. Nº 053-2011/ SUNAT. Formulario que servirá como comprobante para el arrendatario.

[16] Calificadas como personas jurídicas dentro del artículo 14 de la LIR.

[17] En líneas generales, se compone de ingresos netos deducido los gastos permitidos.