Introducción[1]:

Los regímenes de retención, percepción y detracción son sistemas de recaudación del impuesto general a las ventas, el cálculo inexacto de estas obligaciones podría generar infracciones administrativas, pérdida del crédito fiscal del IGV, entre otras. En la segunda parte de la presente nota, se abordarán los principales aspectos a considerar al momento de calcular los importes en moneda extranjera sobre los diferentes sistemas de recaudación del IGV.

1. ¿Qué tipo de cambio se utiliza para las retenciones del IGV?

Para realizar el cálculo del monto de la retención, en las operaciones realizadas en moneda extranjera, la conversión a moneda nacional se efectuará al tipo de cambio promedio ponderado venta publicado[2] por la Superintendencia de Banca y Seguros (SBS) en la fecha de pago de la retribución (momento en que se debe ejecutar la retención).

En los días en que no se publique el tipo de cambio referido se utilizará el último publicado[3].

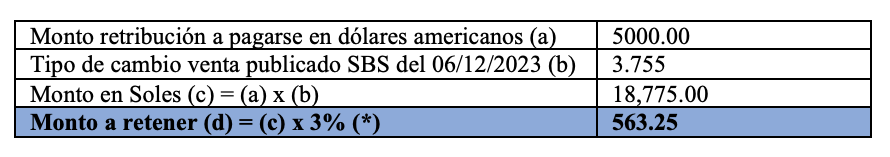

Por ejemplo: si un contribuyente designado como agente retenedor a partir del 01/10/2023[4] tiene pendiente por pagar una factura por USD 10,000.00 (incluido IGV), realizará el pago del 50 % el 06/12/2023, el cálculo de la retención del IGV será de la siguiente manera:

(*) La tasa del 3 % esta señalada en el articulo 6 de la R.S. Nº 037-2002/SUNAT y normas modificatorias.

En conclusión, el monto que dicho contribuyente debe retener por el pago parcial realizado corresponde a S/ 563.25.

2. ¿Qué tipo de cambio se utiliza para las percepciones del IGV?

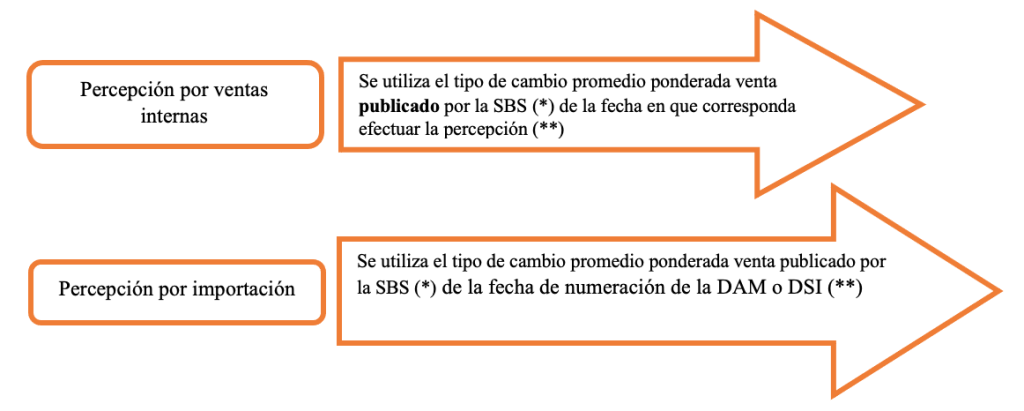

Para realizar el cálculo del monto de la percepción, en el caso de operaciones realizadas en moneda extranjera, la conversión en moneda nacional se efectuará de la siguiente manera:

(*) Se define como tipo de cambio promedio ponderado venta publicada al correspondiente al cierre de la SBS del día anterior.

(**) Según el artículo 7 de la Ley Nº 29173 y normas modificatorias la fecha en que el agente de percepción debe efectuar la percepción del IGV es el momento en que se realice el cobro total o parcial de la operación.

(***) De acuerdo al articulo 20 de la Ley Nº 29173 y normas modificatorias.

En los días en que no se publique los tipos de cambio señalados, se utilizará el último publicado[5].

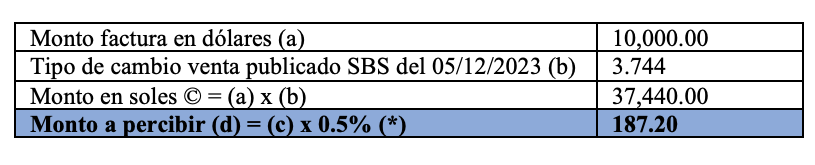

Por ejemplo: si un contribuyente designado como agente de percepción del IGV, tiene pendiente por cobrar una factura por USD 20,000.00 (incluido IGV) por la venta de harina de trigo a un cliente que también ha sido designado como agente perceptor, realizando el cobro del 50 % de esta, el día 05/12/2023.

Debido a ello, el cálculo de la percepción del IGV por el cobro realizado se realiza de la siguiente manera:

(*) Al ser una operación sujeta a percepción sustentada con una factura y realizada a un cliente que también es agente de percepción, la tasa del 0.5% esta indicada en el articulo 10 de la Ley Nº 29173 y normas modificatorias.

Por lo tanto, el monto que dicho contribuyente debe percibir por el cobro parcial realizado corresponde a S/ 187.20.

3. ¿Qué tipo de cambio se debe utilizar para las detracciones del IGV?

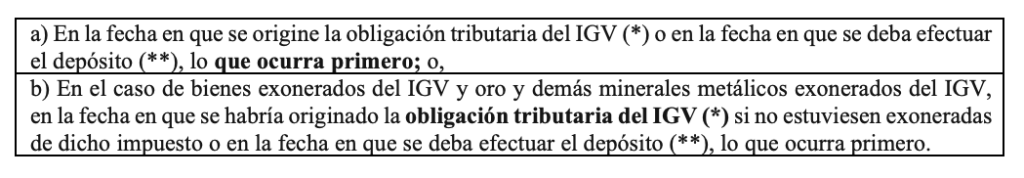

De acuerdo al artículo 20 de la R.S. Nº 183-2004/SUNAT y normas modificatorias, para realizar los depósitos en la cuenta de detracciones la conversión en moneda nacional se efectuara al tipo de cambio promedio venta publicada por la SBS[6]:

(*) De acuerdo al artículo 4 de la Ley del IGV el nacimiento de la obligación tributaria en el caso de bienes se da en la fecha en que se realice el pago (parcial o total) o se transfiera el bien lo que ocurra primero y en el caso de servicios se da cuando se pague (parcial o total), se culmine el servicio o venza el plazo para el pago de este lo que ocurra primero.

(**) Con respecto al momento de efectuar el deposito debe consultar los artículos 6, 11 y 16 de la R.S. Nº 183-2004/SUNAT y normas modificatorias.

Se debe tener presente que en los días en que no se publique el referido tipo de cambio, se utilizará el último publicado.

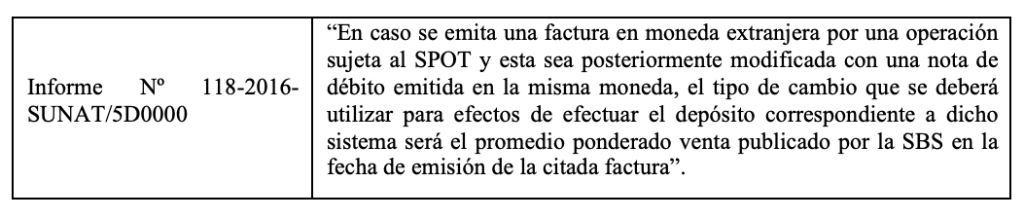

3.1. Pronunciamiento emitido por Sunat referente al tipo de cambio utilizado para las detracciones del IGV

Referente al tipo de cambio a aplicar para el cálculo de las detracciones del IGV la Sunat emitió el siguiente informe:

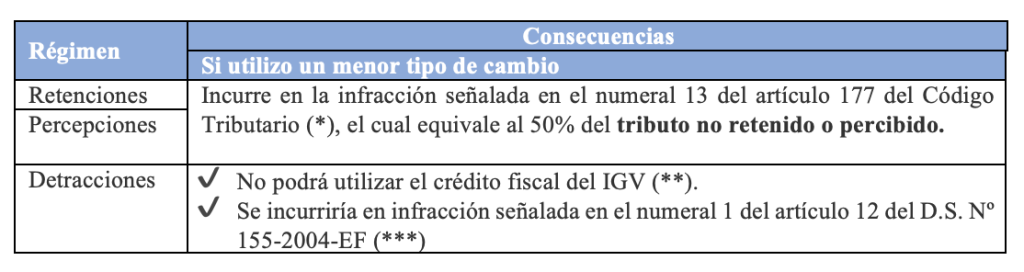

4. ¿Qué consecuencias ocurriría en caso no se utilice correctamente el tipo de cambio para el cálculo de la retención, percepción y detracción del IGV?

En caso no se utilice el tipo de cambio correcto al momento de determinar las retenciones, percepciones y detracciones traería las siguientes consecuencias:

(*) La cual corresponde por no efectuar las retenciones o percepciones establecidas por Ley, salvo que el agente de retención o percepción hubiera cumplido con efectuar el pago del tributo que debió retener o percibir dentro de los plazos establecidos.

(**) De acuerdo a la primera disposición final del D.S. Nº 155-2004-EF.

(***) Dicha infracción se configura cuando el sujeto obligado incumple con efectuar el íntegro del depósito, en el momento establecido, el cual equivale al 50 % del importe no depositado. Debe tener en cuenta que de acuerdo al anexo de la R.S. Nº 254-2004/SUNAT cuenta con una rebaja del 100 % siempre y cuando subsane antes que Sunat le notifique.

Fuente: Staff de Contadores & Empresas

Fecha: 20/12/2023

[1] Información tomada del Informe “Detracciones, retenciones y percepciones del IGV: cómo determinar el tipo de cambio en operaciones en moneda extranjera”, publicado en la 1° quincena de diciembre de 2023.

[2] Se entiende como tipo de cambio promedio ponderado venta “publicado” al correspondiente al cierre de la SBS del día anterior.

[3] De acuerdo al último párrafo del artículo 7 de la R.S. Nº 037-2002/SUNAT y normas modificatorias.

[4] Tal designación se realizó mediante la R.S. Nº 000186-2023/SUNAT.

[5] Conforme al artículo 6 y 20 de la Ley Nº 29173 y normas modificatorias.

[6]El tipo de cambio promedio ponderado venta publicada es el correspondiente al cierre de la SBS del día anterior.