Introducción:[1]

Los créditos contra el Impuesto a la Renta permiten disminuir el impuesto anual determinado y, dependiendo del tipo de crédito pueden o no estar sujetos a devolución. En la presente nota, se abordará el tratamiento tributario respecto al crédito del impuesto a la renta abonado en el exterior.

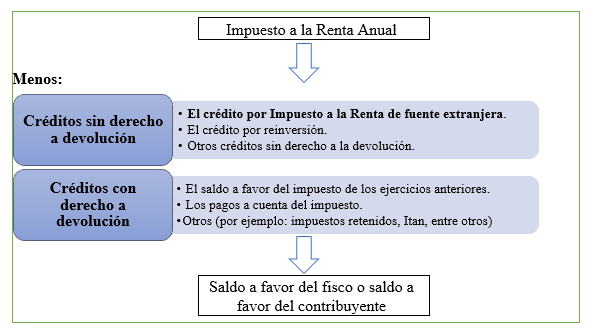

Conforme al artículo 88 de la Ley de Impuesto a la Renta (LIR) y en concordancia con el artículo 52 del Reglamento de la LIR (RLIR), podemos agrupar a los créditos contra el impuesto de la siguiente manera y orden:

Los sujetos domiciliados (personas naturales o jurídicas) son contribuyentes del Impuesto a la Renta peruano (IR) por la totalidad de sus rentas: Renta de Fuente Peruana (RFP) + Renta de Fuente Extranjera (RFE). Sin embargo, por disposiciones legales de cada país, las RFE que ya forman parte de la base imponible del IR peruano anual del contribuyente normalmente están sujetas al pago de un impuesto similar en el exterior, pudiendo generarse en esos casos una doble imposición tributaria.

En ese sentido es que nuestra legislación fiscal ha previsto que el IR abonado en el exterior pueda ser utilizado como un crédito contra el IR peruano sin derecho a devolución[2] pero no en su totalidad sino hasta un límite determinado en función a lo que nuestra normativa denomina la tasa media.

Crédito por IR de fuente extranjera

El inciso e) del artículo 88 de la LIR establece de manera literal lo siguiente:

“Los contribuyentes obligados o no a presentar las declaraciones a que se refiere el artículo 79, deducirán de su impuesto los conceptos siguientes:

(…)

e) Los impuestos a la renta abonados en el exterior por las rentas de fuente extranjera gravadas por esta Ley, siempre que no excedan del importe que resulte de aplicar la tasa media del contribuyente a las rentas obtenidas en el extranjero, ni el impuesto efectivamente pagado en el exterior. El importe que por cualquier circunstancia no se utilice en el ejercicio gravable, no podrá compensarse en otros ejercicios ni dará derecho a devolución alguna”.

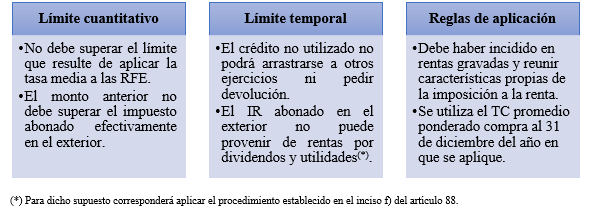

Es decir, que se permite aplicar contra el IR aquellos impuestos pagados en el exterior sobre las rentas de fuente extranjera gravadas en nuestro país pero hasta el límite que resulte de aplicar la denominada tasa media a la RFE, no debiendo superar el impuesto abonado en el exterior, además, dichos ingresos deberán ser distintos a los obtenidos por dividendos y utilidades[3].

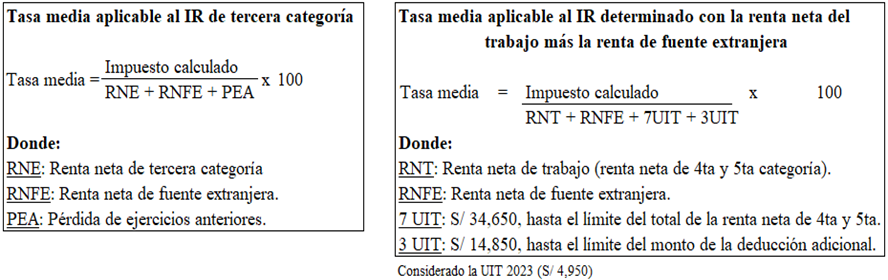

La determinación de la tasa media se encuentra establecida en el inciso d) del artículo 52 del Reglamento de la LIR y resulta de aplicar la siguiente fórmula:

Asimismo, en el artículo 58 del RLIR se establecen algunas reglas aplicables al crédito contra el Impuesto a la Renta abonado en el exterior:

- El crédito se concederá por todo el impuesto abonado en el exterior que incida sobre las rentas consideradas como gravadas por la ley.

- Los impuestos pagados en el extranjero, cualquiera fuese su denominación, deben reunir las características propias de la imposición a la renta.

- El impuesto pagado en el exterior se convierte a moneda nacional al tipo de cambio (TC) promedio ponderado compra al 31 de diciembre del ejercicio al que se imputa la renta.

Lo señalado hasta este punto respecto al IR abonado en el exterior se puede resumir de la siguiente manera:

[1] Información tomada del informe “Casuística aplicada sobre el crédito por Impuesto a la Renta abonado en el exterior”, publicado en la edición de febrero 2024.

[2] En los casos de los países con los cuales el Perú haya suscrito Convenios de Doble Imposición se podrán disponer criterios de imputación distintos, prevaleciendo en dichos casos lo establecido en cada convenio.

[3] Conforme al último párrafo del inciso e) y el inciso f) del artículo 88 de la LIR.