Conforme señala el artículo 108 del Código Tributario, la Sunat tiene la facultad de revocar, modificar, sustituir o complementar los actos después de notificados al contribuyente. A nivel de la Sunat, para que el contribuyente afectado por el acto pueda comunicarle alguna circunstancia que requiera revocación, modificación entre otros, debe observar lo establecido en la R.S. N° 002-97/SUNAT, que también aprueba el uso del Formulario N° 194. En la primera parte de la presente nota, abordaremos los actos administrativos a los que aplica dicho formulario. [1]

- ¿Qué son los actos tributarios y cuáles son los principales actos emitidos por la Sunat?

Por su naturaleza, los actos tributarios son considerados como actos administrativos, en la medida en que declaran y transmiten la manifestación de una entidad de la Administración Pública, cuya finalidad es producir efectos jurídicos sobre los derechos o intereses de los administrados (deudores tributarios), los cuales, según el artículo 103 del Código Tributario, deben ser motivados, constando en sus respectivos instrumentos o documentos[2].

En el caso de la Administración Tributaria, y en específico la Sunat, los principales actos administrativos emitidos son:

| – Orden de pago |

| – Resolución de determinación |

| – Resolución de multa |

| Resoluciones de intendencia |

2.¿Puede la Sunat actuar sobre sus actos después de notificados?

De acuerdo a lo indicado en el artículo 108 del Código Tributario, la Sunat solo podrá revocar, modificar, sustituir o complementar sus actos después de notificados en los siguientes casos:

| – Cuando se detecten los hechos contemplados en el numeral 1 del artículo 178 del Código Tributario[3], así como los casos de acuerdos ilícitos entre el personal de la Administración Tributaria y el deudor tributario. |

| – Cuando la Administración detecte que se han presentado circunstancias posteriores a su emisión que demuestran su improcedencia o cuando se trate de errores materiales, tales como los de redacción o cálculo[4]. |

| – Cuando la Sunat, como resultado de un posterior procedimiento de fiscalización de un mismo tributo y periodo tributario, establezca una menor obligación tributaria[5]. |

En caso de la revocación, modificación, sustitución o complementación de los actos notificados por la Sunat, estos tienen que ser declarados por la misma área que los emitió, excepto en el caso de connivencia entre el personal de la Administración Tributaria y el deudor tributario[6], el cual será declarado por el superior jerárquico del área emisora del acto.

Finalmente, los actos de la Administración Tributaria anulables[7] serán válidos siempre que sean convalidados por la dependencia o el funcionario al que le correspondía emitir el acto.

3. ¿Qué es y cuál es el propósito del Formulario 194?

El referido Formulario Nº 194 (en adelante, también, F-194) fue aprobado por la Sunat, a través de la Resolución de Superintendencia (R.S.) N° 002-97/SUNAT. En dicha norma se incluyen también las reglas para su utilización.

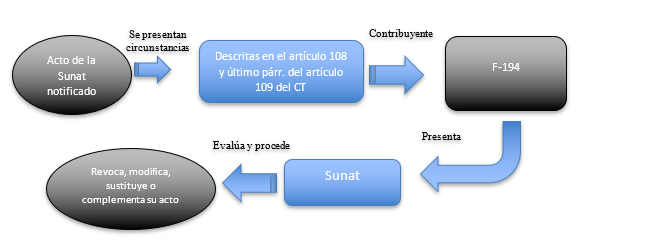

El F-194 tiene como finalidad dotar a los deudores tributarios de una herramienta para comunicar a la Sunat la existencia de las circunstancias descritas en el artículo 1 de la referida resolución de superintendencia, según lo dispuesto en el 108 del Código Tributario y el último párrafo del artículo 109 del mismo (causal de anulabilidad), posteriores a la emisión y notificación de sus actos, y dicha entidad pueda revocar, modificar, sustituir o complementar sus actos, según corresponda.

En términos simples, se podría ofrecer el siguiente flujo de eventos:

4. ¿Qué actos de la Administración Tributaria pueden ser revocados, modificados o sustituidos mediante el Formulario Nº 194?

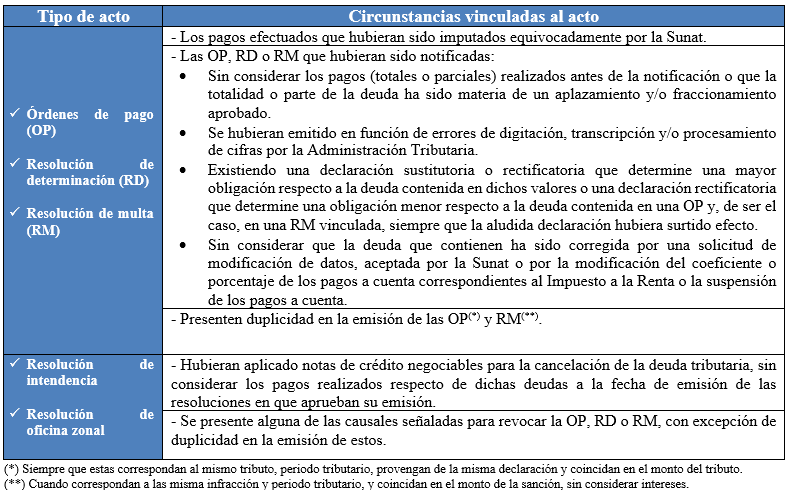

De acuerdo a lo señalado en los numerales 1 y 2 del artículo 1 de la R.S. N° 002-97/SUNAT, los actos que la Administración Tributaria puede revocar, modificar, sustituir o complementar mediante la presentación del F-194 son:

De existir errores materiales y/o circunstancias posteriores a la notificación adicionales a los descritos anteriormente, el contribuyente podrá presentar el recurso impugnatorio que corresponda[8].

[1] Información tomada del Informe “Formulario N° 194: revocación y modificación de actos administrativos de la Sunat: principales aspectos a tener en cuenta y pautas para su presentación”, publicado en la 1° quincena de agosto de 2023.

[2] ROBLES MORENO, Carmen del Pilar. La SUNAT y los procedimientos administrativos tributarios. Fondo Editorial de la Pontificia Universidad Católica del Perú, Lima, 2018, p. 67.

[3] El que hace referencia a la infracción sobre ofrecer cifras o datos falsos en las declaraciones.

[4] La Administración Tributaria señalará los casos en que existan circunstancias posteriores a la emisión de sus actos, así como errores materiales, y dictará el procedimiento para revocar, modificar, sustituir o complementar sus actos, según corresponda. En sujeción a ello, la Sunat emtió la R.S. N° 002-97/SUNAT.

[5] En este caso, los reparos que consten en la resolución de determinación emitida en el procedimiento de fiscalización parcial anterior serán considerados en la posterior resolución que se notifique.

[6] Es decir, cuando haya habido un acuerdo de manera ilícita entre el personal de la Sunat y el deudor tributario.

[7] Tener en cuenta que, de acuerdo al artículo 109 del Código Tributario, los actos de la Administración Tributaria serán anulables cuando:

- Son dictados sin observar lo previsto en el artículo 77; y,

- Tratándose de dependencias o funcionarios de la Administración Tributaria sometidos a jerarquía, cuando el acto hubiere sido emitido sin respetar la referida jerarquía.

[8] De acuerdo a lo señalado en el artículo 2 de la R.S. Nº 002-97/SUNAT y normas modificatorias.