Como es de conocimiento general, mediante la Resolución de Superintendencia N° 189-2021/SUNAT, (22/12/2021), y sus modificatorias, R.S. Nº 201-2021/SUNAT (31/12/2021) y R.S N° 000117-2022/SUNAT (01/07/2022), se establecieron los cronogramas de obligaciones mensuales y fechas máximas de atraso de los registros de ventas y compras electrónicos para el periodo 2022.

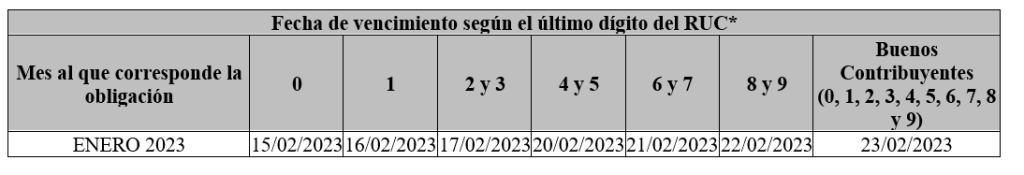

En virtud de dicho cronograma, las fechas máximas de atraso para los sujetos que llevan sus libros de manera electrónica, correspondientes al mes de diciembre 2022 es el siguiente:

Fecha máxima de atraso del registro de compras y del registro de ventas e ingreso (Generado mediante el SLE-PLE o el SLE-Portal)

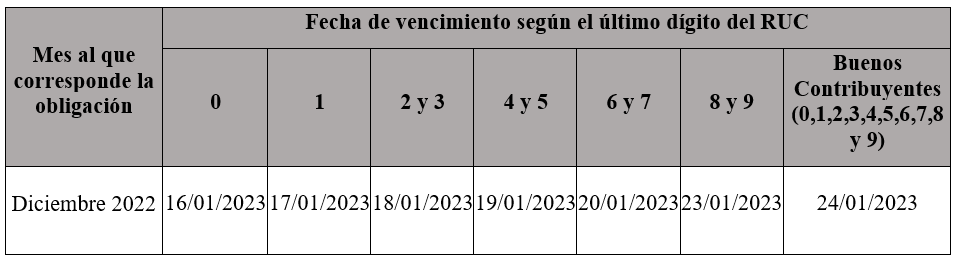

Por otro lado, las fechas de vencimiento de obligaciones mensuales correspondientes al mes de diciembre de 2022 son los siguientes:

Cronograma para las obligaciones tributarias de vencimiento mensual a cargo de la Sunat

Por otro lado, considerando el estado de emergencia declarado en diciembre, con la R.S. N° 000001-2023/SUNAT (03/01/2023), se otorga una prórroga en el cumplimiento de las obligaciones tributarias mensuales del periodo diciembre 2022, así como en los plazos máximo de atraso de los registros de compras y ventas electrónicos de dicho periodo para los deudores tributarios que hubieran obtenido ingresos de hasta 1700 UIT, entre otros supuestos.

Con relación a la citada norma se puede precisar lo siguiente:

1.- Alcance

La prórroga aplica para los siguientes sujetos:

La prórroga aplica para los siguientes sujetos:

i) Deudores tributarios que, en los períodos de noviembre de 2021 a octubre de 2022, hubieran obtenido ingresos de tercera categoría de hasta 1 700 UIT.

ii) Deudores tributarios que, en los períodos de noviembre de 2021 a octubre de 2022, sean:

● Sujetos del Nuevo RUS.

● Personas naturales que no han tenido ingresos que califiquen como rentas de tercera categoría ni hubieran sido sujetos del Nuevo RUS.

● Sujetos inafectos del Impuesto a la Renta, distintos al Sector Público Nacional.

● Sujetos exonerados del Impuesto a la Renta y realicen, únicamente, operaciones exoneradas del IGV.

Si el deudor tributario tiene menos de 12 meses de actividad económica al período octubre de 2022, se consideran los períodos desde que inició actividad.

Si el deudor tributario tiene menos de 12 meses de actividad económica al período octubre de 2022, se consideran los períodos desde que inició actividad.

2.- Cronograma aplicable

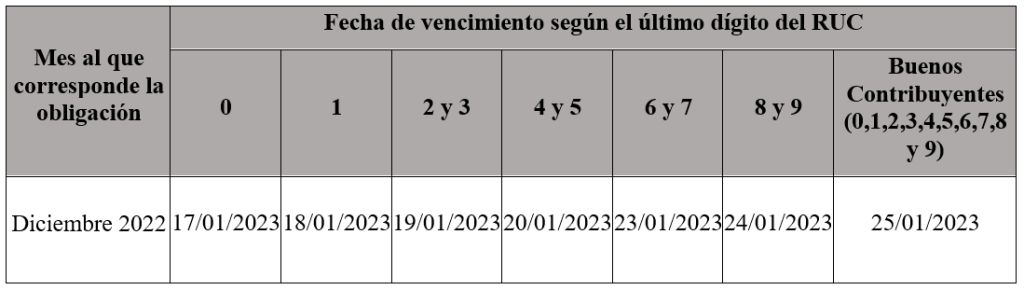

En el caso, el deudor tributario aplique la prórroga señalada sobre la presente disposición, serán aplicable los siguientes plazos acorde a los anexos I y II de la R.S. N° 000281-2022/SUNAT:

Anexo I

Tabla de vencimientos para las obligaciones tributarias de periodicidad mensual, cuya recaudación efectúa la Sunat

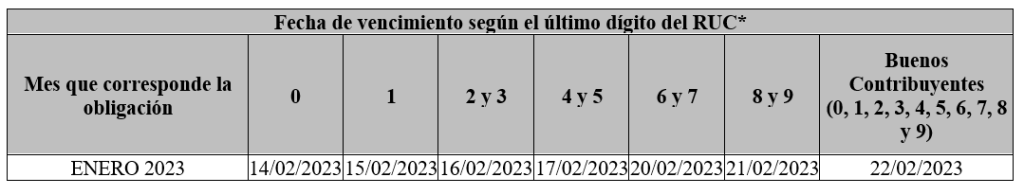

Anexo II

Fecha máxima de atraso del registro de compras y del registro de ventas e ingreso

(Sea generado mediante el SLE-PLE o el SLE-Portal u otro sistema que apruebe la Sunat)

También puede revisarse los cronogramas completos en la sección “cronogramas de utilidad” que figuran en la web de Contadores & Empresas o si tuviera alguna duda contactarse con nosotros a nuestra central de orientación telefónica al 01-710-5800.

Fuente: Staff Contadores & Empresas

Fecha: 16/01/2023