La Sunat, dentro de sus facultades, puede sancionar las infracciones tributarias cometidas descritas en el Código Tributario, como, por ejemplo, no presentar una declaración dentro del plazo, o presentarla de forma incompleta, declarar cifras o datos falsos, etc.

No obstante, la administración también posee discrecionalidad sobre las sanciones, lo que le permite aplicar rebajas graduales de sus montos, o incluso no aplicar la sanción establecida bajo criterios objetivos establecidos mediante resoluciones.

Bajo esa premisa, en la presente nota, desarrollamos las principales infracciones que se puede configurar de cara a la próxima presentación de la declaración jurada anual del IR 2023, así como los criterios para ofrecer rebajas o inaplicación de las multas; en específico a las consignadas en el numeral 1 de los artículos 176 y 178 del CT.

| Infracción | Describir infracción | Sanción (tablas I y II) |

| 176.1 | La infracción se configurará cuando no se presente la declaración que contenga la determinación de la deuda tributaria en el plazo de ley. | Tabla I[1]: 1 UIT Tabla II[2]: 50 % de la UIT |

| 178.1 | La infracción se configura cuando se declaren cifras o datos falsos. | 50% del tributo omitido |

¿Qué es una infracción tributaria?

El artículo 164 del Código Tributario (en adelante, CT) establece que “es infracción tributaria, toda acción u omisión que importe la violación de normas tributarias, siempre que se encuentre tipificada como tal”. Asimismo, el artículo 165 del CT indica que las infracciones se establecen de manera objetiva y son sancionadas administrativamente con multas pecuniarias, comiso de bienes, internamiento de vehículos, entre otros.

Por lo tanto, a efectos de que se configure la infracción, se deberá acreditar que el deudor tributario ha cometido el hecho previsto en la ley como infracción tributaria (sin considerar la intencionalidad del deudor) y, conforme a ello, se deberá aplicar la sanción respectiva.

En el caso de las sanciones de multa, se deberá observar ciertas reglas para su determinación, dentro de las que podemos encontrar, por ejemplo[3]:

- El valor de la UIT,

- Los ingresos netos del infractor,

- Ingresos cuatrimestrales,

- El valor del tributo omitido, o;

- El monto no entregado.

¿Pueden existir rebajas o descuentos a las multas?

La Sunat, en virtud de su facultad discrecional para determinar y sancionar administrativamente las infracciones tributarias, puede también aplicar gradualmente las sanciones por infracciones tributarias en las formas y condiciones que establezca mediante resolución de superintendencia.

Es así como, mediante la Resolución de Superintendencia (RS) N° 063-2007/SUNAT, la Sunat ha aprobado un Reglamento de Gradualidad, aplicable a las infracciones del Código Tributario a efectos de poder reducir el monto de la sanción y en algunos casos hasta no aplicarla, por circunstancias previstas en dichas normas como, por ejemplo, la subsanación voluntaria o inducida, oportunidad, frecuencia, entre otros.

El Reglamento de Gradualidad ha tenido, como es natural, diversos ajustes en el tiempo, dictaminados mediante la publicación de nuevas resoluciones modificatorias[6].

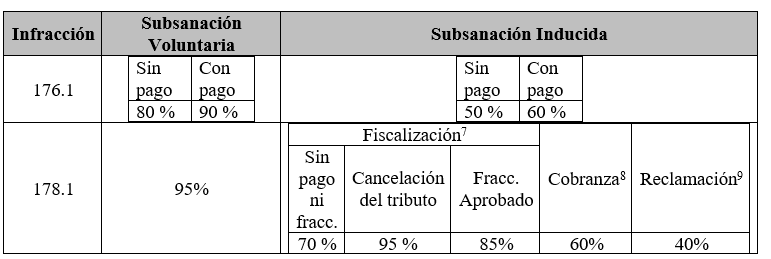

Conforme al Anexo II del Resolución de Superintendencia N° 063-2007/SUNAT, se toman en cuenta las siguientes gradualidades:

¿Gradualidad para empresas con menos ingresos?

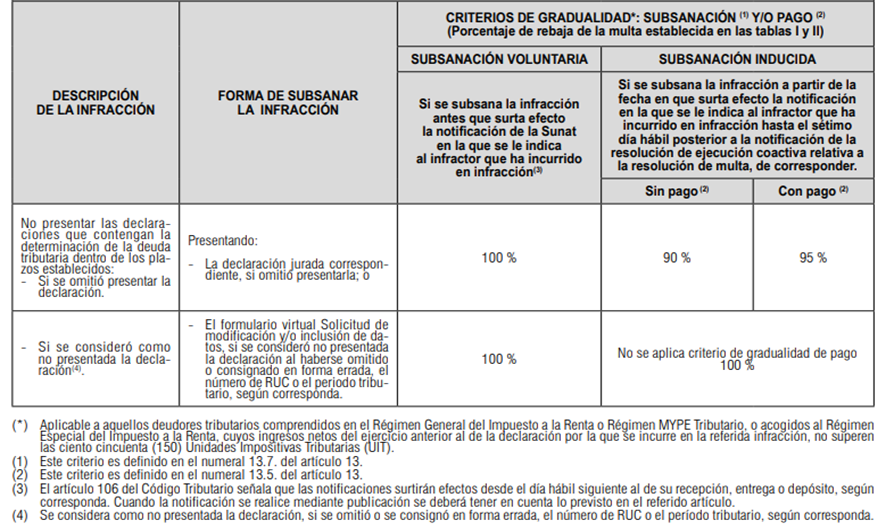

No obstante, mediante la RS N° 000078-2021/SUNAT se incorporó al Reglamento de Gradualidad un nuevo supuesto para la aplicación de gradualidad especial para contribuyentes cuyos ingresos netos[10] del ejercicio anterior, no superen las 150 UIT conforme al siguiente cuadro:

¿Qué es la facultad discrecional para no aplicar sanciones?

La facultad discrecional de la Administración Tributaria para sancionar puede permitir también no aplicar estas sanciones, ello es reflejado en resoluciones que establecen los criterios objetivos para la aplicación discrecional de sanciones en materia tributaria[11].

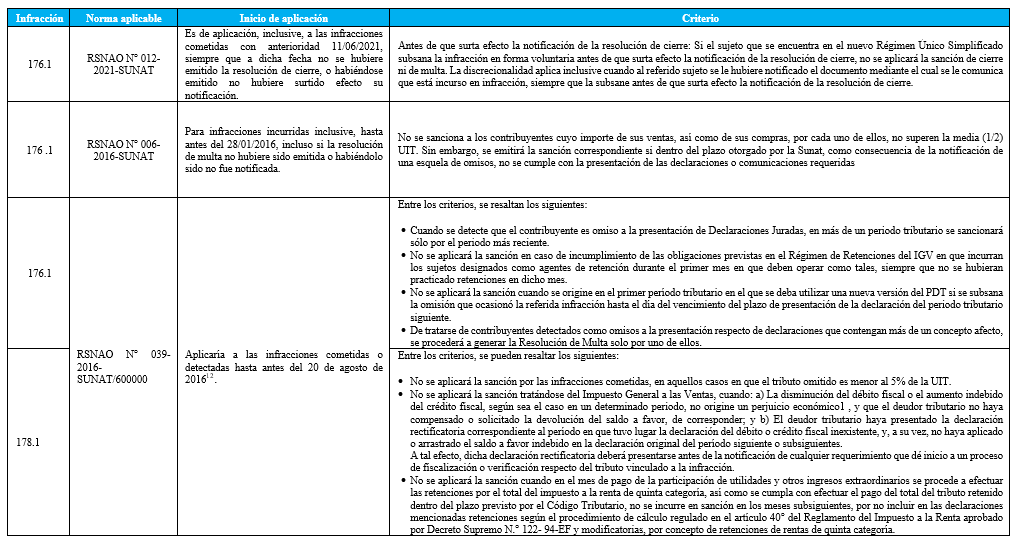

Es así que, para el cumplimiento de dichos criterios, la Sunat viene emitiendo y publicando las Resoluciones de Superintendencia Nacional Adjunta de Tributos Internos (RSNATI), tales como, entre otras:

Es importante tomar en cuenta la información desarrollada en líneas anteriores a fin de poder establecer la mejor estrategia tributaria a fin de evitar futuras contingencias tributarias y tomar la decisión más idónea.

Si necesitara asesoría especializada sobre cualquiera de los temas indicados, puede programar una cita al 710-8900 anexo 428 o al correo electrónico: consultas@contadoresyempresas.com.pe

Fuente: Staff de Contadores & Empresas

Fecha: 14/05/2024

[1] Conforme a la Tabla I del Código Tributario, que es aplicable para los contribuyentes del Régimen General o Régimen Mype Tributario.

[2] Acorde con la Tabla II del Código Tributario, es aplicable a las personas naturales, que perciban renta de cuarta categoría, personas acogidas al régimen especial de renta, entre otros.

[3] Conforme al artículo 180 del Código Tributario.

[4] Conforme a la Tabla I del Código Tributario, que es aplicable para los contribuyentes del Régimen General o Régimen Mype Tributario.

[5] Se considera la UIT vigente a la fecha de comisión de la infracción.

[6] Tales como la RS N° 180-2012/SUNAT, la RS N° 226-2019/SUNAT o la RS N° 000078-2021/SUNAT, entre las principales.

[7] Si se subsana la infracción a partir del día siguiente de la notificación del primer requerimiento de fiscalización, hasta la fecha en que venza el plazo otorgado por la ad- ministración o en su defecto, de no haberse otorgado dicho plazo, antes de que surta efectos la notificación de la orden de pago, resolución de determinación o de la resolución de multa.

[8] Si se subsana culminado el plazo indicado otorgado en la fiscalización o una vez que surta efecto la orden de pago, resolución de determinación o de la resolución de multa, además del pago de la multa, se cancela la orden de pago o la resolución de determinación antes de los 7 días hábiles siguientes de realizada la notificación de la resolución de cobranza coactiva res- pecto de la resolución de multa.

[9] Si se hubiera reclamado la orden de pago o la resolución de determinación y/o la resolución de multa y se cancela la deuda tributaria contenida en los referidos valores, antes del vencimiento de los plazos establecidos en el Código Tributario para apelar la resolución que resuelve la reclamación formulada contra cualquiera de ellos.

[10] Se debe considerar la definición de ingresos netos del artículo 13-B (incorporado por el artículo 5 de la RS N° 000078-2021/SUNAT), que establece que será el mayor entre i) la suma de los montos de las casillas 100, 105, 112, 127 y 160 menos el monto de las casillas 102, 126 y 162; y ii) la suma de los montos de la casilla 301 (ambos del FV 621-IGV Renta mensual o PDT 621 IGV Renta mensual, de corresponder).

[11] Al respecto, puede revisar el artículo “Facultad discrecional de la Sunat para no sancionar infracciones”, publicado en la revista N° 419 de la primera quincena de abril de 2022 (pp. 34-36).

[12] Tener presente los criterios vertidos en las RTF N° 00075-10-2020 y 00009-9-2021 (ver nota 13).