Staff de Contadores & Empresas:[1]

Con el fin de evitar contingencias vinculadas a la demora en el pago del IGV, las mypes cuentan con distintas facilidades para realizar el pago de dicho impuesto, entre las que se encuentran: (i) el fraccionamiento de manera inmediata del IGV; o (ii) el diferimiento del pago IGV Justo previo cumplimiento de ciertos requisitos. En tal sentido, en la primera parte de la presente nota, se aborda aspectos básicos de dichos beneficios.

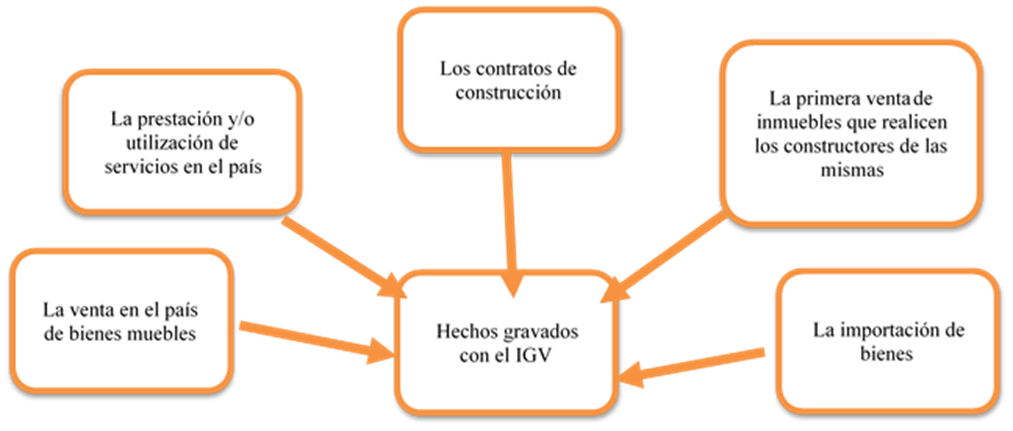

- ¿Qué operaciones se encuentran gravadas con el IGV?

Están gravadas con el Impuesto General a las Ventas o IGV las siguientes operaciones[2]:

Así, se encontrarán sujetos al impuesto, como contribuyentes, las personas (naturales o jurídicas) que desarrollen tales hechos gravados, en el contexto de sus actividades empresariales[3].

- ¿Cuál es la tasa del IGV?

Conforme a lo señalado en el artículo 17 de la Ley del IGV, la tasa de dicho impuesto es:

(*) Correspondiente al Impuesto a la Promoción Municipal, según el artículo 76 de la Ley de Tributación Municipal.

- ¿Cómo se realiza la determinación del IGV?

El IGV a pagar se determina de manera mensual de la siguiente manera[4]:

(*) Se determina saldo a favor siempre y cuando el crédito fiscal sea mayor al débito fiscal, el cual puede ser usado en los siguientes meses.

Se debe tomar en cuenta que, en caso de importación de bienes, el IGV a pagar es el impuesto bruto (sin considerar crédito fiscal).

- Plazo para la declaración y el pago del IGV

El impuesto es de periodicidad mensual. La declaración (Formulario Declara Fácil N° 0621 IGV – RENTA MENSUAL) y pago del IGV se deben realizar dentro del mes calendario siguiente al periodo tributario a que corresponde el nacimiento de la obligación tributaria y según el cronograma de vencimiento emitido por la Sunat[5].

En caso de no efectuar el pago conjuntamente con la declaración, la Sunat aplicará los intereses moratorios por la omisión y además procederá, si hubiere lugar,a la cobranza coactiva de la deuda tributaria (tributo omitido más intereses)de acuerdo con el procedimiento establecido en el Código Tributario[6].

Es importante hacer notar que lo regular es que –para evitar intereses moratorios o la cobranza coactiva indicados– el contribuyente deba asumir el pago del IGV determinado en el mes,incluso cuando su cliente no le pague la retribución por la operación facturada.

- FACILIDADES PARA REALIZAR EL PAGO DEL IGV PARA LAS MYPES

Si las micro y pequeñas empresas o mypes[7] se ven en la complicación de efectuar el pago del IGV conjuntamente con la declaración, podrían manejar las siguientes opciones para cumplir con su obligación:

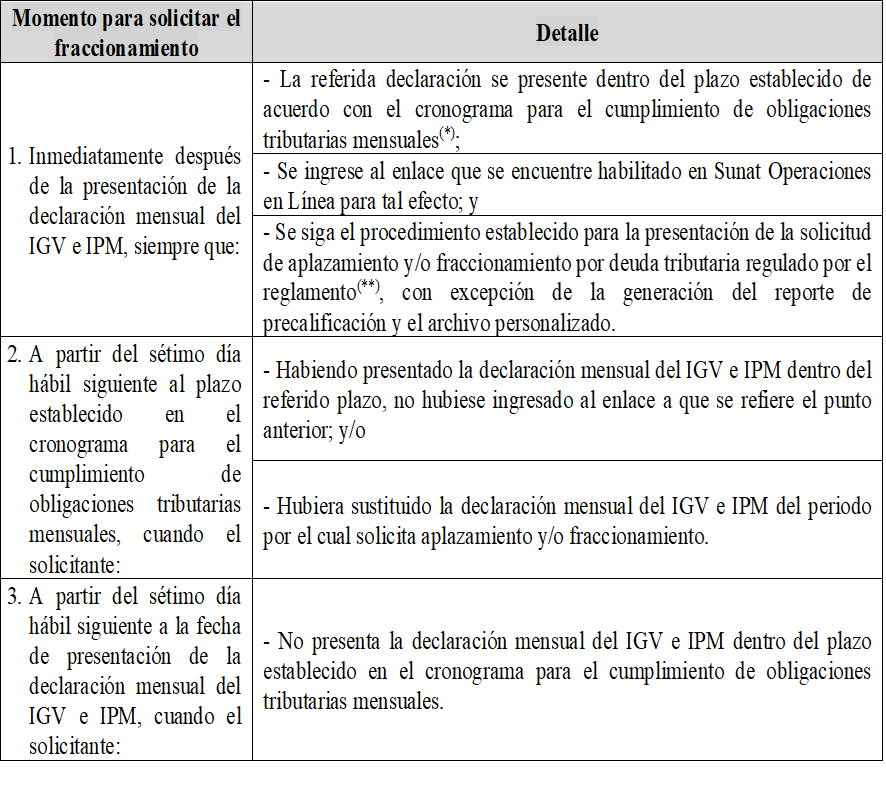

1. Fraccionamiento del IGV en caso de que sus ventas sean menores a 150 UIT[8]

Es un beneficio al que se pueden acoger los contribuyentes cuyas ventas anuales no superen las 150 UIT (S/ 742,500 para el 2023 – UIT 2023: S/ 4,950), permitiéndoles aplazar y/o fraccionar el IGV del último periodo vencido, según lo siguiente:

(*) El cronograma está indicado en el Anexo I de la R.S. N° 000281-2022/SUNAT y el artículo 4 de la R.S. N° 051-2019/SUNAT (para las ciudades que tienen prórroga para la presentación de sus declaraciones juradas mensuales por encontrarse en estado de emergencia por desastres naturales).

(**) Con relación al procedimiento para realizar el fraccionamiento, puede revisar el informe “Fraccionamiento de la deuda tributaria”, publicado en Contadores & Empresas en la 1ª quincena de febrero de 2019.

2. Prórroga para el pago del IGV: IGV Justo

2.1. ¿En qué consiste el beneficio de la prórroga del pago del IGV: IGV Justo?

Consiste en que los contribuyentes cuyas ventas anuales no superen las 1,700 UIT[9] (mypes) puedan prorrogar el pago del IGV hasta 3 meses posteriores contados desde su declaración.

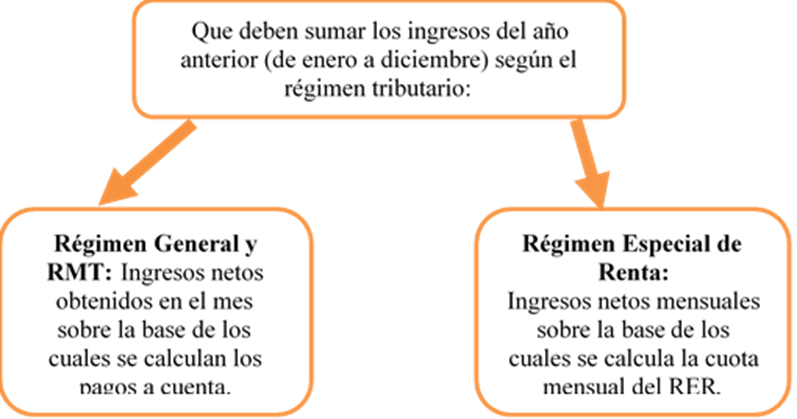

2.2. ¿Cómo se realiza el cálculo de las ventas anuales para el IGV Justo?

Las ventas anuales se calculan sumando los ingresos obtenidos en los periodos de enero a diciembre del año anterior, al periodo por el que se ejerce la opción de prórroga, teniendo en cuenta[10]:

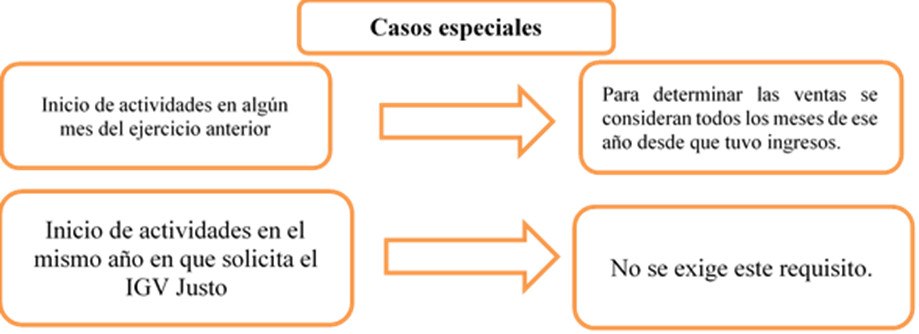

Asimismo, en caso de que el contribuyente se encuentre en estos supuestos, para determinar las ventas a efectos de acogerse al IGV Justo debe considerar:

[1] Información tomada del Informe: Facilidades para realizar el pago del IGV para las mypes: fraccionamiento del pago y diferimiento (IGV Justo) publicado en la 1° quincena de julio de 2023.

[2] De acuerdo a lo señalado en los artículos 1, 3 y 9 de la Ley del IGV.

[3] En el caso de personas naturales sin negocio, solo en los casos de importación de bienes o desarrollen los hechos gravados de manera habitual (numeral 9.2 del artículo 9).

[4] Acorde a lo indicado en el artículo 11 de la Ley del IGV.

[5] Según lo señalado en el artículo 30 de la Ley del IGV. Tener en consideración que para el año 2023, el cronograma para la declaración y el pago del IGV está indicado en el Anexo I de la R.S. N° 000281-2022/SUNAT y el artículo 4 de la R.S. N° 051-2019/SUNAT (para las ciudades que tienen prórroga para la presentación de sus declaraciones juradas mensuales por encontrarse en estado de emergencia por desastres naturales).

[6] De acuerdo al Título II del Libro Tercero del Código Tributario.

[7] Según los artículos 4 y 5 del D.S. N° 013-2013-PRODUCE, se entiende como mype a la unidad económica constituida por una persona natural o jurídica, que tiene como objeto desarrollar actividades de extracción, transformación, producción, comercialización de bienes o prestación de servicios, las cuales deben cumplir con las siguientes características:

– Microempresa: ventas anuales hasta el monto máximo de 150 UIT.

– Pequeña empresa: ventas anuales superiores a 150 UIT y hasta el monto máximo de 1,700 UIT.

[8] De acuerdo a lo señalado en el literal a.2) del inciso a) del numeral 2.1 del artículo 2 de la R.S. N° 161-2015/SUNAT y normas modificatorias.

[9] Las ventas deben ser evaluadas según el ejercicio anterior, en función de la UIT vigente en el mismo.

[10] De acuerdo al numeral 3.1 del artículo 8 del Reglamento del TUO de la Ley del IGV.