Elaborado por Staff de Contadores & Empresas[1]:

Teniendo en cuenta que la prescripción es una institución que limita el ámbito temporal de la acción que tiene la Administración Tributaria para determinar la obligación tributaria, para exigir su pago, así como aquella que le permite aplicar sanciones, en la primera parte de la presente nota se abordarán algunos aspectos esenciales sobre esta figura como su naturaleza, los plazos y el cómputo de la prescripción.

1. Alcance y naturaleza de la prescripción

La prescripción establece un parámetro de tiempo de la acción para determinar la obligación tributaria, la acción para exigir su pago, así como aquella que permite aplicar sanciones por parte de la Administración Tributaria, siendo que este mecanismo puede utilizarse en vía de acción a través de una solicitud[2] o en vía de excepción, como argumento de defensa al interior del procedimiento contencioso tributario ([3])([4]). Cabe indicar que los tres supuestos a que se ha hecho referencia, operan frente a la inacción de la Administración Tributaria.

No obstante, la prescripción también puede operar frente a la inacción del deudor tributario para solicitar o efectuar la compensación o devolución, según lo dispuesto en el párrafo final del artículo 43 del Código Tributario[5].

De otro lado, en relación a la naturaleza de la prescripción, corresponde indicar que esta es una figura íntimamente ligada al trascurso del tiempo, dado que el ejercicio de las acciones de determinación, cobro o aplicación de sanciones, se debe ejercer –legítimamente– en los plazos establecidos por ley en concordancia con el principio de seguridad, como bien apunta García Novoa:

La prescripción es una categoría general del Derecho, cuya finalidad es modular el efecto del paso del tiempo sobre la inactividad de quien pudiendo ejercer un derecho no lo hace. Como veremos, su fundamento radica en la seguridad jurídica, pues las pretensiones deben ejercitarse en un lapso temporal razonable no siendo aceptable que cualquier sujeto de derecho quede indefinidamente a merced de la actuación de otro[6] (el resaltado nos corresponde).

Por tanto, la prescripción es una figura que salvaguarda los derechos de los deudores a no tener una obligación pendiente de pago por un periodo de tiempo indefinido, habiendo sido reconocida expresamente como un derecho a favor de los deudores tributarios[7].

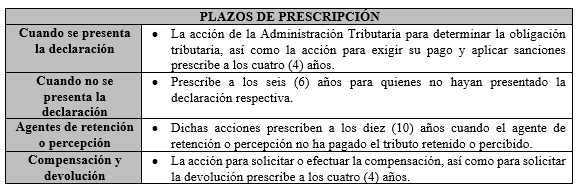

2. Los plazos de prescripción

En el siguiente cuadro se resumen los plazos de prescripción consagrados en el artículo 43 del Código Tributario:

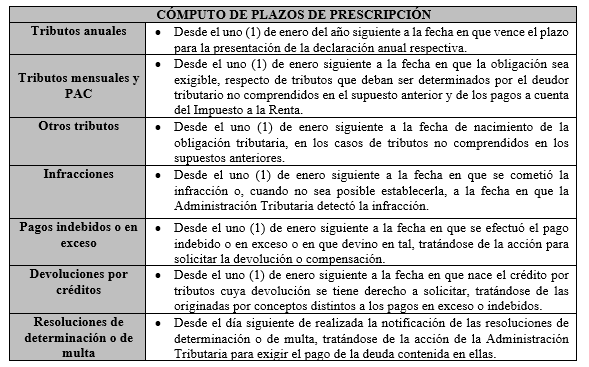

3. Cómputo de los plazos de prescripción

En el siguiente cuadro se detallan la forma como se debe computar los plazos de prescripción, conforme al artículo 44 del Código Tributario:

[1] Información tomada del Informe: “Prescripción: análisis operativo de la interrupción y suspensión de los plazos” publicado en la 1º quincena de octubre 2022 de la revista C&E cuyo autor es Jaime Morales Mejía.

[2] Procedimiento no contencioso.

[3] Ya sea que se invoque al interponer el recurso de reclamación o apelación, o mediante la presentación de un escrito durante el devenir del procedimiento contencioso tributario (en vía administrativa) o durante el proceso judicial, a tenor de lo previsto en el artículo 48 del Código Tributario.

[4] En la Resolución N° 00878-4-2020 el Tribunal Fiscal ha señalado lo siguiente: “(…) este Tribunal ha establecido en la Resolución N° 5883-8-2016, 09028-5-2001, entre otras, que la prescripción puede oponerse: (i) en vía de acción, dando inicio a un procedimiento no contencioso vinculado a la determinación de la deuda tributaria, y (ii) en vía de excepción, como un medio de defensa previa dentro de un procedimiento contencioso-administrativo pues su finalidad es deslegitimar la pretensión de la Administración de cobrar la deuda tributaria acotada”.

[5] Cuyo Texto Único del Código Tributario aprobado mediante Decreto Supremo N° 133-2013-EF, en adelante Código Tributario.

[6] García Novoa, C. (2011).Iniciación, interrupción y cómputo del plazo de prescripción de los tributos. Madrid: Marcial Pons Ediciones Jurídicas y Sociales S.A., p. 13.

[7] A tenor de lo previsto en el inciso o) del artículo 92 del Código Tributario.