Elaborado por: Staff de Contadores & Empresas[1]

Como es de conocimiento general, una opción ante la pérdida de un fraccionamiento y/o aplazamiento de la deuda tributaria, es solicitar el refinanciamiento del saldo pendiente de pago, conforme a lo previsto en la Resolución de Superintendencia Nº 190-2015/SUNAT, dicha norma es aplicable a fraccionamientos en general; no comprende fraccionamientos especiales como el RAF (Régimen de Aplazamiento y/o Fraccionamiento).

A continuación se precisan algunos aspectos esenciales sobre los requisitos, plazos y otros aspectos relevantes del refinanciamiento general de deudas tributarias.

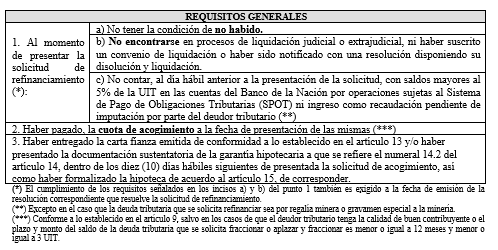

1. Requisitos para acceder al refinanciamiento

Podrán solicitar el refinanciamiento de la deuda tributaria, las personas naturales o jurídicas que mantengan deudas tributarias (las indicadas en el punto 2), siempre y cuando cumplan los siguientes requisitos:

En caso de que el deudor tributario no cumpla con alguno de los requisitos señalados o en caso tenga la calidad de buen contribuyente no cumpla con los requisitos señalados en el numeral 1 de este punto, la solicitud será denegada. Además, el plazo para resolver es de 30 días hábiles computados a partir de la fecha de presentación.

2. Plazos para refinanciar la deuda tributaria

| Formas de Refinanciar | Plazos mínimos | Plazos máximos |

| Aplazamiento | 1 mes | 6 meses |

| Fraccionamiento | 2 meses | 72 meses |

| Aplazamiento y Fraccionamiento | 1 mes aplazamiento y 2 meses de fraccionamiento | 6 meses de aplazamiento y 66 meses de fraccionamiento |

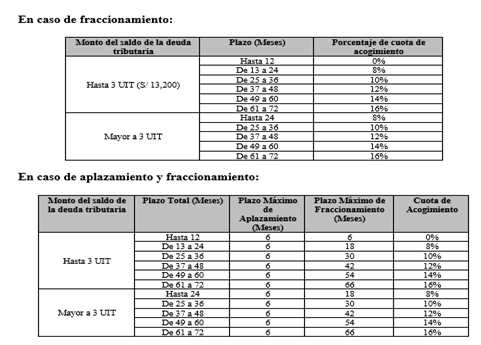

3. Cuota de acogimiento

La cuota de acogimiento es el importe que resulta de la aplicación al monto total del saldo de la deuda tributaria que se solicita refinanciar de los siguientes porcentajes[2]:

Cabe señalar que la cuota de acogimiento debe ser cancelada en la fecha de presentación de la solicitud de refinanciamiento o en la fecha de vencimiento de pago de los intereses del aplazamiento en caso de solicitar el refinanciamiento en el cual fraccionar y/o aplazar dicho saldo, la cual no puede ser menor al 5% de la UIT (S/ 220).

Asimismo, no se exige el pago de la cuota de acogimiento en los siguientes casos:

| Para la presentación de la solicitud de refinanciamiento para aplazar el saldo de la deuda tributaria. |

| Cuando a la fecha de presentación de las solicitudes de refinanciamiento para fraccionar o aplazar y fraccionar, el deudor tributario tenga la calidad de buen contribuyente. |

| Cuando el plazo y monto del saldo de la deuda tributaria que se solicita fraccionar o aplazar y fraccionar es menor o igual a 12 meses y menor o igual a 3 UIT (S/ 13,200). |

4. Supuestos en la cual se debe presentar garantías de las deudas acogidas al refinanciamiento

El deudor tributario debe ofrecer y/u otorgar garantías (carta fianza o hipoteca) cuando el saldo de la deuda tributaria contenido en la solicitud de refinanciamiento para aplazar y/o fraccionar dicho saldo, sumado a los saldos pendientes de pago de los aplazamientos y/o fraccionamientos y/o refinanciamientos aprobados más los intereses correspondientes, supere las 100 UIT. El monto a garantizar es aquel correspondiente a la solicitud de refinanciamiento con la que se supera el monto de 100 UIT, entre otros supuestos[3].

[1] Información tomada del Informe “Guía práctica para realizar la presentación de la solicitud de refinanciamiento de deudas tributarias” elaborado por Julio Villanueva Trauco publicado en la segunda quincena de mayo 2021 de la revista Contadores & Empresas.

[2] De acuerdo a lo señalado en el artículo 9 de la R.S. N° 190-2015/SUNAT y modificatorias.

[3] De acuerdo a lo señalado en el artículo 10 de la R.S. N° 190-2015/SUNAT y modificatorias.