Staff de Contadores & Empresas:[1]

El Decreto de Urgencia N° 013-2020 estableció una serie de medidas para fomentar el acceso al financiamiento de las mipyme mediante las facturas electrónicas (FE) y los recibos por honorarios electrónicos (RHE). Como parte de estas medidas se estableció la necesidad de otorgar la conformidad respecto de dichos comprobantes. A propósito del Informe N° 070-2023-SUNAT/7T0000, referido a la conformidad y la posterior emisión de notas de crédito, en la segunda parte del presente informe se abordarán los aspectos más relevantes sobre la emisión de las notas de crédito

1.2. Aspectos a considerar sobre la emisión de notas de crédito electrónicas

- Aspectos generales

Se debe considerar que las notas de crédito electrónicas (NCE) son documentos que están vinculados a un comprobante de pago como la factura electrónica o el recibo por honorarios electrónico. Conforme lo previsto en el numeral 1.1 del artículo 10 del Reglamento de Comprobantes de Pago, las NCE se emiten en los siguientes supuestos:

- Anulaciones

- Descuentos

- Bonificaciones

- Otros[2)

Al respecto, el Tribunal Fiscal ha señalado[3] que las notas de crédito constituyen un medio para confirmar que efectivamente se está ante una operación de venta que ha sido modificada y que da lugar a la devolución de parte del precio de los bienes vendidos o a su no pago en caso de no haberse cancelado el precio total, las que deben ser emitidas para revertir las operaciones consignadas en facturas entregadas a los clientes y registradas por estos últimos, y hacer los ajustes fiscales respectivos.

Además, se deben observar las siguientes reglas:

- Solo podrán ser emitidas al mismo adquiriente para modificar comprobantes de pago electrónicos emitidos con anterioridad.

- Deberá ingresarse en el sistema de emisión:

- Número correlativo del comprobante de pago respecto al cual se emite la NCE.

- Motivo que sustenta la emisión.

- El monto que corresponde al ajuste en el valor de venta de los bienes vendidos, importe de la cesión en uso o del servicio prestado y/o en el impuesto.

- En el caso de descuentos o bonificaciones, solo podrán modificar comprobantes de pago que den derecho a crédito fiscal o crédito deducible, o sustenten gasto o costo para fines tributarios.

Considerando que las NCE se pueden emitir en distintos sistemas de emisión electrónica, dependiendo del sistema puede existir algunos requisitos o aspectos técnicos a considerar[4].

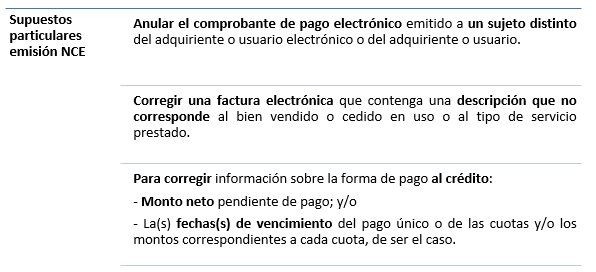

- Supuestos especiales para la emisión de NCE

Un aspecto relevante para la emisión de la NCE es que en la normativa electrónica de la materia se han previsto supuestos adicionales a los previstos en el Reglamento de Comprobantes de Pago para su emisión, a continuación, se resumen tales supuestos:

- Efectos tributarios de la NCE

Los artículos 26 y 27 de la Ley del IGV establecen las deducciones que se pueden realizar del impuesto bruto (IGV generado en una operación) y del crédito fiscal (IGV de compras), conforme al siguiente detalle:

| DEDUCCIONES AL IMPUESTO BRUTO | DEDUCCIONES AL CRÉDITO FISCAL |

| Descuentos | Descuentos |

| El monto del impuesto bruto, proporcional al importe correspondiente al valor de venta o de la retribución del servicio no realizado restituida, tratándose de la anulación total o parcial de ventas de bienes o de prestación de servicios. | El impuesto bruto correspondiente a la parte proporcional del valor de venta de los bienes que el sujeto hubiera devuelto o de la retribución del servicio no realizado restituida. |

| El exceso del impuesto bruto que por error se hubiere consignado en el comprobante de pago. | El exceso del impuesto bruto consignado en los comprobantes de pago correspondientes a las adquisiciones que originan dicho crédito fiscal. |

Estas deducciones deberán estar respaldadas por notas de crédito, los ajustes se efectuarán en el mes en que se produzcan las rectificaciones, devoluciones o anulaciones de las operaciones originales[5]. Y las notas de crédito deberán ser anotados en el Registro de Ventas por el sujeto que las emite y el Registro de Compras por el sujeto que las recibe.

Cabe señalar, respecto de los descuentos, que, conforme establece el artículo 14 de la Ley del IGV y el numeral 13 del artículo 5 de su Reglamento, no formarán parte del valor de la operación si cumplen con las siguientes condiciones:

i) Se trate de prácticas usuales en el mercado;

ii) Se otorguen con carácter general en todos los casos en que ocurran iguales condiciones; iii) No constituyan retiro de bienes; y

iv) Consten en el comprobante de pago o en la nota de crédito respectiva. Así, en el caso concreto de los descuentos, es posible que figuren también en el comprobante de pago que sustenta la operación, pero deben figurar de forma expresa[6].

Del mismo modo, los ajustes con NCE también deberán considerarse para determinar los ingresos a nivel del Impuesto a la Renta.

2. Posibilidad de emitir nota de crédito luego de la conformidad de la factura

El análisis de la Sunat en el Informe N° 070-2023-SUNAT/7T0000 se ha concentrado en los siguientes aspectos:

- Considerar los numerales 7.1, 7.3 y 7.6 del artículo 7 del Decreto de Urgencia N° 013-2020. En particular, el numeral 7.6 señala lo siguiente:

| “7.6 En caso de existir acuerdo entre las partes respecto a la fecha de pago, monto pendiente de pago o reclamo por vicios ocultos o defecto del bien o servicio, posterior a la fecha de conformidad expresa registrada en la Sunat o que esta se haya obtenido de forma presunta, el adquirente del bien o usuario del servicio puede oponer las excepciones personales que correspondan contra el proveedor de los bienes o servicios, sin tener derecho a cuestionar o retener el monto pendiente de pago, ni demorar el mismo, debiendo este ser efectuado según la información adicional objeto de conformidad” (el resaltado es nuestro). |

- Revisar el artículo 7 del Reglamento del Decreto de Urgencia, en específico su numeral 7.2, en el cual se ha previsto lo siguiente:

| “7.2 Una vez que se produzca la conformidad expresa o presunta de la Factura Electrónica o el Recibo por Honorarios Electrónico no se debe incluir en la plataforma ninguna nota de crédito electrónica o de débito electrónica vinculada a estos” (el resaltado es nuestro). |

- Remitirse al artículo 10 del Reglamento del Decreto de Urgencia, que indica:

| “Artículo 10.- Efecto Las disposiciones del Título I del Decreto de Urgencia no tienen efecto para fines tributarios, salvo lo dispuesto en el párrafo 8.2 del artículo 8 del Decreto de Urgencia” (el resaltado es nuestro). |

En función de lo previsto en las citadas normas, considera que “dado que el artículo 7 citado en el párrafo anterior se encuentra en el aludido Título I, se debe entender que este no tiene implicancia en el tratamiento de los comprobantes de pago para fines exclusivamente tributarios, por ende, no resulta posible interpretar que restringe la emisión de notas de crédito electrónicas reguladas en la normativa tributaria, sino que está orientada a impedir que una vez producida la conformidad (expresa o presunta) se incluyan notas de crédito o débito en la plataforma, en caso que estas fueran emitidas”.

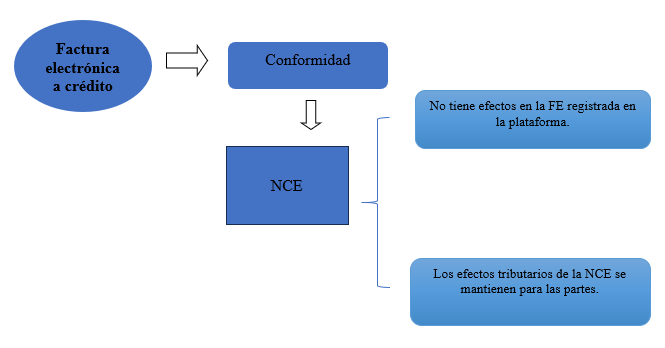

Por lo tanto, para efectos tributarios es posible emitir una nota de crédito respecto de una factura electrónica sobre la cual ya se ha producido la conformidad. El siguiente gráfico resume la postura a la que llega la Administración Tributaria en el informe objeto de comentario.

[1] Información tomada del Informe: Conformidad de la factura electrónica y emisión de nota de crédito, publicado en la 2° quincena de junio de 2023.

[2] Se puede revisar la Resolución N° 00409-10-2022 del Tribunal Fiscal.

[3] Conforme lo previsto en las Resoluciones N°s 14687-3-2011 y 06029-3-2014, entre otras.

[4] Dependiendo del sistema de emisión electrónica (SEE) que se utilice, el marco legal aplicable para las notas de crédito es el siguiente:

- SEE aplicable a recibos por honorarios electrónicos – regulado en el artículo 10 de la R.S. N° 188-2010/SUNAT y modificatorias

- SEE-Portal – regulado en el artículo 13 de la R.S. N° 188-2010/SUNAT y modificatorias.

- SEE-Del contribuyente – regulado en el artículo 22 de la R.S. N° 097-2012/SUNAT y modificatorias.

- SEE-Facturador (SEE-SFS) – regulado en el artículo 15 de la R.S. N° 182-2016/SUNAT y modificatorias.

- SEE-Operador de Servicios Electrónicos (SEE-OSE) – regulado en el artículo 26 de la R.S. N° 117-2017/SUNAT y modificatorias.

[5] Conforme a lo señalado por el numeral 1 del artículo 7 del Reglamento de la Ley del IGV.

[6] De acuerdo con el análisis efectuado en la Resolución del Tribunal Fiscal (RTF) N° 14278-5-2014: “Los descuentos, (…) deben constar en el comprobante de pago o en la nota de crédito respectivo, siendo que la exigencia formal establecida en las normas precitadas obedece a un mecanismo de control y verificación de obligaciones tributarias, consistente en que la Administración a partir de la información consignada en las facturas respectivas pueda efectuar el enlace de los descuentos otorgados con las operaciones a que estos se encuentran referidos y por las que se emitieron los comprobantes cuyo valor de venta es disminuido con efectos tributarios”.