La renta o ganancia obtenida por la transferencia de inmuebles realizada por personas naturales, está gravada por el Impuesto a la Renta de segunda categoría en la medida que el inmueble sea distinto a casa-habitación y no se configuren ciertas condiciones. En la segunda parte de esta nota se abordan algunos alcances sobre el nacimiento de la obligación y la determinación del impuesto en este tipo de operaciones.

- Nacimiento de la obligación

El artículo 57 de la Ley del Impuesto a la Renta señala que para el caso de las rentas de segunda categoría se debe imputar al ejercicio en que la persona perciba la renta. Es decir en este caso es aplicable el criterio del percibido.

Por otra parte, se debe considerar que conforme precisa el artículo 59 de la misma norma, las rentas se considerarán percibidas cuando se encuentren a disposición del beneficiario, aun cuando éste no las haya cobrado en efectivo o en especie.[1]

2. Determinación del Impuesto

Para efectos de la determinación del Impuesto a la Renta se deben considerar los siguientes conceptos:

- Costo computable

Un aspecto relevante para la determinación de la renta de segunda categoría está referida al costo del bien, de acuerdo al artículo 20 de la Ley, cuando los ingresos provengan de la enajenación de bienes, la renta bruta estará dada por la diferencia entre el ingreso neto total proveniente de dichas operaciones y el costo computable de los bienes enajenados.

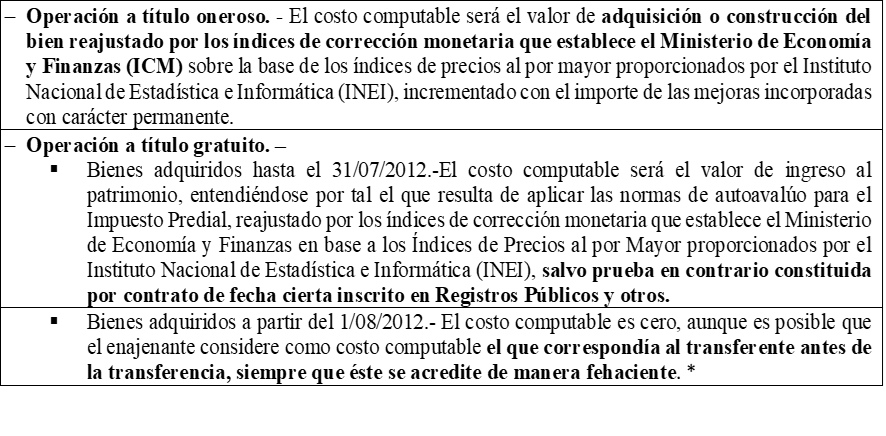

A su vez, el artículo 21 de esta norma contiene las siguientes reglas para el caso de la transferencia de inmuebles por persona natural:

Por otra parte, cabe precisar que en el caso de la enajenación de bienes a plazos, considerando que el criterio aplicable para este tipo de rentas es el percibido, el ingreso se deberá imputar en función del pago, considerándose como costo para la determinación del impuesto en cada cuota recibida, la proporción de este en función del ingreso recibido.

- Tasa aplicable y obligado al pago

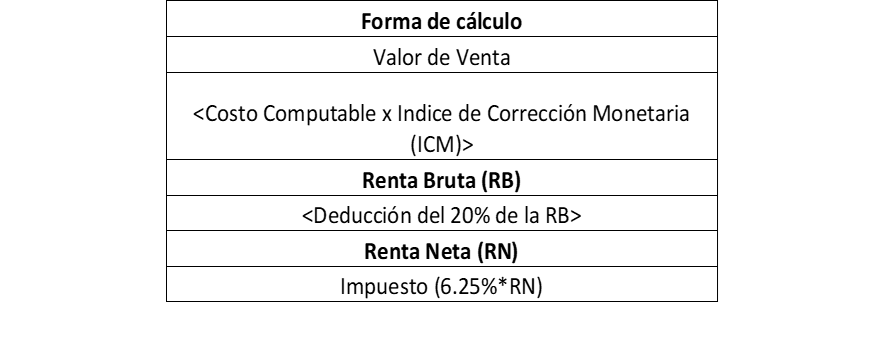

Como precisa el artículo 52-A de la LIR, la transferencia de inmuebles que califiquen como segunda categoría está sujeta a una tasa del 6,25% que se aplicará sobre la renta neta, la cual será el resultado de la diferencia de la renta bruta y una deducción del 20%.

Por otra parte, como señala el artículo 84-A de esta norma, en los casos de enajenación de inmuebles o derechos sobre los mismos, el enajenante abonará con carácter de pago definitivo el monto que resulte de aplicar la tasa indicada.

En resumen, el modo de cálculo del impuesto sería el siguiente:

[1] Este criterio, ha sido usado por el Tribunal Fiscal, en diversos casos en los cuales se debía determinar si el contribuyente percibió o no el ingreso, como en la Resolución N° 04190-8-2019.