La prestación de servicios digitales por parte de sujetos no domiciliados es cada vez más usual en el tráfico comercial de las empresas en el Perú, considerando ello y que nuestro país tienen suscrito Convenios para evitar la doble imposición (CDIs) con algunos países y que su aplicación en un caso concreto puede generar un tratamiento distinto al previsto por la Ley del Impuesto a la Renta (LIR), en la primera parte de la siguiente nota se tratan algunos aspectos relevantes sobre los servicios digitales.

1. Criterios de vinculación en el Impuesto a la Renta

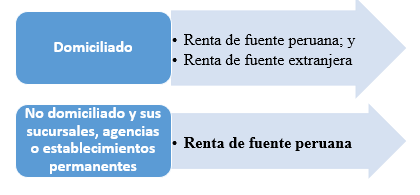

La Ley del Impuesto a la Renta, para establecer la vinculación del país con los sujetos que generan rentas, clasifica a los contribuyentes en domiciliados y no domiciliados, mientras que las rentas se consideran como de fuente peruana o de fuente extranjera[1].

El siguiente gráfico ilustra las rentas sobre las que tributan los contribuyentes en función de si son no domiciliados[2] o domiciliados[3]:

2. Retención del IR a los no domiciliados

Una vez que se ha determinado que la operación realizada por un sujeto no domiciliado califica como renta de fuente peruana y debe tributar en el país, se debe considerar que el sujeto domiciliado que recibe el servicio o adquiere el bien, es quien debe encargarse (como agente de retención) de la retención y pago del tributo al fisco correspondiente al sujeto no domiciliado (en el periodo que corresponda según el cronograma de vencimiento de obligaciones mensuales), conforme a lo descrito en los artículos 71 y 76 de la LIR.

Para estos efectos se deberá considerar las tasas del impuesto aplicables, conforme a lo dispuesto en los artículos 54 y 56 de la LIR. A continuación, se presentan algunas de las tasas más relevantes:

| Tipo de renta | Tasa | Sujeto al que aplica |

| Dividendos y otras formas de distribución de utilidades. | 5 % | Persona natural y jurídica no domiciliada |

| Ganancias de capital provenientes de la enajenación de inmuebles, y otras rentas provenientes del capital. | 5 % | Persona natural no domiciliada |

| Ganancias de capital provenientes de la enajenación de valores mobiliarios realizada fuera del país. | 30 % | Persona natural no domiciliada |

| Rentas del trabajo. | 30 % | Persona natural no domiciliada |

| Rentas por regalías. | 30 % | Persona natural y jurídica no domiciliada |

| Asistencia técnica. | 15 % | Persona jurídica no domiciliada |

| Rentas provenientes de la enajenación de valores mobiliarios realizada dentro del país. | 5 % | Persona jurídica no domiciliada |

El nacimiento de la obligación de retener nacerá en el momento en que el sujeto domiciliado realice el pago o acreditación de la retribución al sujeto no domiciliado.

3. Servicios Digitales

Desde la perspectiva de un sujeto no domiciliado, para que los ingresos producto de la prestación de servicios digitales se encuentren gravados con el IR es necesario que califiquen como renta de fuente peruana.

Uno de los supuestos considerados como renta de fuente peruana, conforme el inciso i) del artículo 9 de la LIR, son los servicios digitales prestados a través del internet, siempre que el servicio se utilice económicamente, use o consuma en el país.

Conforme lo previsto en el inciso b) del artículo 4-A del Reglamento de la LIR, para determinar si un servicio califica como servicio digital y si es utilizado económicamente en el país se deberá considerar lo siguiente:

| Servicio digital: | Calificará como servicio digital si[4]: a) Se trata de un servicio, esto es, la realización de una prestación de una persona para otra. b) Se presta a través del Internet o de cualquier adaptación o aplicación de los protocolos, plataformas o de la tecnología utilizada por Internet o cualquier otra red. c) Se presta mediante accesos en línea, es decir, se presta al usuario mediante conexión a la red (internet u otra red o sistema). d) Debe ser esencialmente automático, esto es, debe requerir una mínima intervención humana. e) Depende de la tecnología de la información, lo que implica que solo es viable si existe desarrollo básico de herramientas informáticas. Además, se ha previsto un listado de operaciones que califican como servicio digital. |

| Utilización económica: | Se considerará que la utilización económica es en el país si: – Sirve para el desarrollo de las actividades económicas de un contribuyente perceptor de rentas de tercera categoría o para el cumplimiento de los fines de una persona jurídica inafecta al impuesto, ambos domiciliadas. – Sirve para el desarrollo de las funciones de cualquier entidad del Sector Público Nacional |

Sin perjuicio de lo anterior, la citada norma establece un listado de supuestos considerados como servicios digitales. Esta lista es sólo enunciativa, y estos servicios deben cumplir con las características ya indicadas[5], entre otros, se considera, a:

- El mantenimiento de software.

- Servicio de hosting[6].

- El soporte técnico al cliente en red.

- El almacenamiento de información.

- El acceso electrónico a servicios de consultoría.

- Publicidad.

En el caso de los servicios digitales, la tasa de retención a aplicar sería del 30%.

Si necesita asesoría especializada sobre cualquiera de los temas indicados, puede programar una cita al 710-8900 anexo 428 o al correo electrónico: consultas@contadoresyempresas.com.pe

Fuente: Staff de Contadores & Empresas

Fecha: 25/08/2023

[1] Conforme a lo dispuesto en los artículos del 6 al 10 de la LIR.

[2] La LIR no establece una definición, en ese sentido, se considerará como no domiciliado a todo sujeto que no cumpla con la condición de domicilio conforme lo establecido en la normativa del Impuesto a la Renta.

[3] De acuerdo al artículo 7 de la LIR, se considera como sujeto domiciliado a las personas naturales de nacionalidad peruana que tengan domicilio en el país, de acuerdo con las normas de Derecho común y a las personas naturales extranjeras que hayan residido o permanecido en el país más de 183 días calendario durante un período cualquiera de 12 meses; y las personas jurídicas constituidas en el país, entre otros supuestos.

[4] Conforme lo precisa la Sunat en el Informe N° ° 044-2014-SUNAT/4B0000 y el informe N° 018-2008-SUNAT/2B0000.

[5] El Tribunal Fiscal se ha pronunciado en ese sentido en la Resolución Nº 07221-1-2020, 9787-4-2019, 09890-4-2019, entre otras.

[6] “4. Aplicación de hospedaje (application hosting): servicio que permite a un usuario que tiene una licencia indefinida para el uso de un programa de instrucciones para computadoras (software), celebrar un contrato con una entidad hospedante por el cual esta carga el citado programa de instrucciones en servidores operados por ésta y que son de su propiedad. El hospedante provee de soporte técnico. El cliente puede acceder, ejecutar y operar el programa de manera remota. En otra modalidad, la entidad hospedante además es el propietario del derecho de propiedad intelectual sobre el programa de instrucciones para computadoras (software) el que carga en el servidor de su propiedad, permitiendo al cliente acceder, ejecutar y operar el programa de manera remota. El servicio permite que la aplicación sea ejecutada desde la computadora del cliente, después que sea descargada en memoria RAM o remotamente desde el servidor.”