1. Introducción[1]

De acuerdo a lo indicado en la Ley del Impuesto Temporal a los Activos Netos (ITAN)[2] y su Reglamento[3], si luego de aplicar dicho impuesto contra los pagos a cuenta mensuales y/o contra el pago de regularización del Impuesto a la Renta del ejercicio llega a quedar un saldo no aplicado, podrá solicitar su devolución. Asimismo, la RTF N° 03885-8-2021[4] ha interpretado que es posible la compensación del ITAN no aplicado con otras deudas tributarias (distintas al pago a cuenta y/o regularización del Impuesto a la Renta[5]).

Siendo ello así, en la segunda parte de la presente nota se abordarán los aspectos claves que se deben tener en cuenta sobre la devolución y/o compensación del saldo no aplicado del ITAN.(1)

5. Devolución del ITAN no aplicado

5.1. Requisitos para solicitar la devolución del saldo del ITAN no aplicado

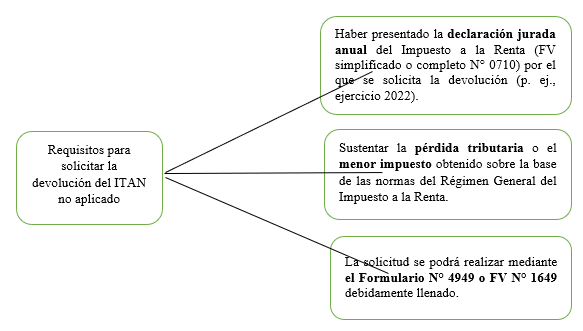

Para solicitar la devolución de los pagos efectuados por el ITAN que no hayan sido aplicados, se debe tener en cuenta los siguientes requisitos[6]:

5.2. Solicitud de devolución del ITAN no aplicado presentado de forma virtual

Dicha solicitud se podría tramitar mediante el Formulario Virtual (FV) N° 1649, para lo cual deberá ingresar a Sunat Operaciones en Línea – Trámites y Consultas, Otras declaraciones y solicitudes/Mis devoluciones/Devoluciones/Registro de Solicitud de Devolución 1649.

5.3. Plazo en el cual debe efectuarse la devolución

El plazo en el cual debe efectuarse dicha devolución por parte de la Sunat no será mayor a 60 días hábiles[7] de presentada la solicitud. Vencido dicho plazo, el solicitante podrá considerar aprobada su solicitud; esto es, se considera el silencio administrativo positivo.

5.4. Otros puntos a considerar sobre la devolución

- Para solicitar la devolución del ITAN no aplicado(en este caso, la del ejercicio 2022), se considera la información de la declaración jurada anual del Impuesto a la Renta[8], debido a que el derecho para solicitar la devolución se generará con la presentación de la declaración jurada anual del Impuesto a la Renta correspondiente[9].

- El contribuyente deberá poner a disposición de la Sunat, en forma inmediata o cuando sea requerido, en su domicilio fiscal o en un lugar designado por esta, los documentos o registros contables correspondientes[10], ello a efectos de que dicha Administración Tributaria pueda evaluar la solicitud presentada y emitir pronunciamiento.

- Si el contribuyente actualmente quiera solicitar la devolución del saldo del ITAN no aplicado correspondiente al ejercicio 2021, debe considerar que, según los numerales 2.1 y 2.2 del artículo 2 de la Ley N° 31104[11], el plazo de atención no será mayor a los 30 días hábiles de presentada la solicitud[12] y se efectuará solo mediante abono en cuenta.

- Finalmente, si se efectuó el pago del ITAN posteriormente al vencimiento de la presentación de la declaración jurada anual del Impuesto a la Renta, este no será susceptible de devolución, pudiendo ser deducible como gasto en cuanto cumpla con el principio de causalidad[13].

6. Compensación del ITAN no aplicado

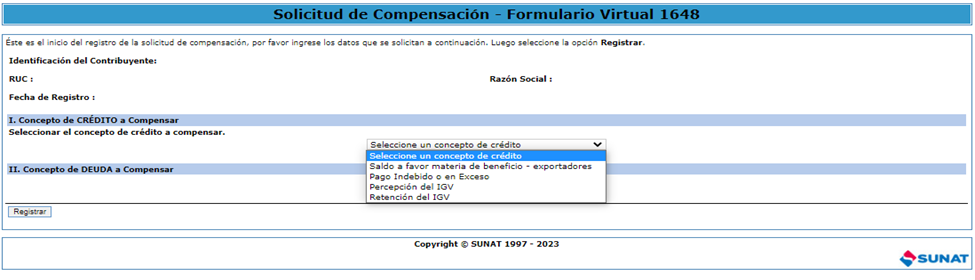

Si el deudor tributario quiere compensar el ITAN no aplicado contra otras deudas tributarias, hay que tener en cuenta que a la fecha[14] la Sunat no ha habilitado la opción para que esta pueda realizarse mediante el FV N° 1648, como se puede observar en la presente imagen, al no estar disponible como crédito a compensar[15] el saldo del ITAN no aplicado:

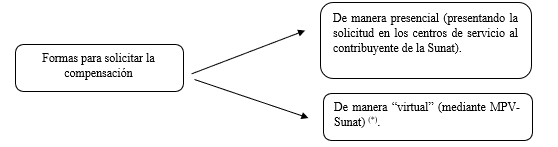

Bajo esa circunstancia, actualmente para presentar dicha solicitud deberá optar por lo siguiente:

(*) De acuerdo a lo señalado en el artículo 1 de la R.S. N° 077-2020/SUNAT y modificatorias.

6.1 Principales consideraciones para la solicitud de compensación

Para compensar el ITAN contra otras deudas distintas al pago a cuenta y la regularización del Impuesto a la Renta se debe tener en cuenta lo siguiente:

- La solicitud se deberá realizar mediante un escrito simple (con los datos del contribuyente), expresando el motivo de la solicitud (compensación del saldo del ITAN no aplicado contra las deudas tributarias)[16].

- En el escrito se deberá especificar el importe objeto de compensación e identificar las deudas tributarias contra las que se desea compensar, y estar debidamente suscrito por el contribuyente o representante legal.

- Se deberá acompañar el escrito con la documentación que sustente la solicitud (por ejemplo, la declaración jurada anual del Impuesto a la Renta, donde figure el saldo no aplicado, los pagos efectuados del ITAN del año en que se originó dicho saldo, entre otros).

Asimismo, se debe observar[17]:

- Realizar la presentación de las declaraciones juradas mensuales en las cuales se determinan las deudas sujetas a compensación, por ejemplo, si va a compensar el IGV del periodo 04/2023 con el saldo del ITAN no aplicado, debe primero presentar la declaración del IGV mediante el formulario declara fácil N° 0621 de dicho periodo.

- En el escrito a presentar se debe identificar el formulario[18] y su número de orden, en el que consta el saldo del ITAN no aplicado, debiendo coincidir ello con la información registrada en los sistemas de la Sunat.

- El crédito materia de compensación no debe haber sido materia de una compensación o devolución anterior.

6.2. Plazo de atención de la solicitud de compensación del ITAN no aplicado

El plazo de atención de dicha solicitud es de 45 días hábiles[19]. Vencido dicho plazo, si no fue evaluada la solicitud, el solicitante podrá considerar denegada su solicitud; esto es, se considera el silencio administrativo negativo.

Caso contrario, al haberse efectuado la evaluación de la solicitud, la Sunat emitirá una resolución de intendencia declarando[20]:

- Procedente

- Improcedente

Finalmente, en caso de que dicha solicitud no se resuelva dentro del plazo establecido, el contribuyente podrá presentar un recurso de reclamación por denegatoria ficta. Por otro lado, en caso de que la Sunat sí se pronuncie sobre la solicitud, pero el contribuyente esté en desacuerdo con el resultado, puede presentar el recurso de apelación ante el Tribunal Fiscal[21], dentro del plazo de 15 días hábiles siguientes a aquel en que se efectuó la notificación.

[1] La presente nota se ha elaborado sobre la base del Informe: “¿Cómo solicitar de forma virtual la devolución y/o compensación del ITAN no aplicado?” publicado en la 1° quincena de mayo de 2023 de la revista C&E.

[2] Ley N° 28424 – Ley que crea el Impuesto Temporal a los Activos Netos.

[3] Aprobado a través del D.S. N° 025-2005-EF y modificatorias.

[4] Cuyo criterio es de observancia obligatoria.

[5] Si no solicita la devolución ni la compensación, el ITAN no aplicado podrá deducirlo como costo o gasto para la determinación del Impuesto a la Renta, de acuerdo a lo señalado en el artículo 16 del Reglamento del ITAN.

[6] De acuerdo a lo señalado en el tercer párrafo del artículo 8 de la Ley N° 28424 y modificatorias.

[7] De acuerdo a lo señalado en el tercer párrafo de la Ley N° 28424 y normas modificatorias.

[8] La cual se presenta en los Formularios N°s 710 virtual simplificado o completo, de corresponder.

[9] De acuerdo a lo señalado en el tercer párrafo del artículo 8 de la Ley N° 28424 – Ley que crea el ITAN y modificatorias.

[10] Acorde a lo establecido en el procedimiento 18 del TUPA Sunat, aprobado mediante D.S. N° 412-2017-EF y modificatorias.

[11] Denominada “Ley que establece medidas excepcionales en materia del Impuesto Temporal a los Activos Netos, modifica el DL Nº 1275, Decreto legislativo que aprueba el Marco de la Responsabilidad y Transparencia Fiscal de los Gobiernos Regionales y Gobiernos Locales y modifica el DL Nº 1508, Decreto legislativo que crea el Programa de Garantía del Gobierno Nacional a la cartera crediticia de las empresas del sistema financiero”.

[12] Si vencido ese plazo no se atendió dicha solicitud, esta se considera aprobada.

[13] Criterio establecido en el Informe N° 034-2007-SUNAT.

[14] La fecha de elaboración del presente artículo corresponde al 5 de mayo del 2023.

[15] Los conceptos de crédito a compensar disponible son Saldo a favor materia de beneficio – exportadores, Pago Indebido o en Exceso, Percepción y Retención del IGV.

[16] Teniendo en cuenta lo señalado en el artículo 113 de la Ley N° 27444, Ley del Procedimiento Administrativo General, todo escrito que se presente ante cualquier entidad debe contener, entre otros, lo siguiente:

“1. Nombres y apellidos completos, domicilio y número de documento nacional de identidad o carné de extranjería del administrado, y en su caso, la calidad de representante y de la persona a quien represente.

2. La expresión concreta de lo pedido, los fundamentos de hecho que lo apoye y, cuando le sea posible, los de derecho.

3. Lugar, fecha, firma o huella digital, en caso de no saber firmar o estar impedido.

4. La indicación del órgano, la entidad o la autoridad a la cual es dirigida, entendiéndose por tal, en lo posible, a la autoridad de grado más cercano al usuario, según la jerarquía, con competencia para conocerlo y resolverlo. (…)

6. La relación de los documentos y anexos que acompaña, indicados en el TUPA”.

[17] Conforme a lo señalado en el artículo 5 de la Resolución de Superintendencia (R.S.) N° 175-2007/SUNAT y normas modificatorias.

[18] Para este caso sería el Formulario N° 710 virtual simplificado o completo, de corresponder.

[19] Conforme a lo señalado en el procedimiento 59 del TUPA Sunat, aprobado mediante D.S. N° 412-2017-EF y normas modificatorias.

[20] Dicha resolución ha sido emitida según lo establecido en el artículo 111 del TUO del Código Tributario y el artículo 4 de la Ley del Procedimiento Administrativo General y, asimismo, será notificada conforme a lo establecido en el artículo 104 del TUO del Código Tributario.

[21] De acuerdo a lo previsto en los artículos 146, 162 y 163 del TUO del Código Tributario.