- Introducción[1]

Las personas naturales que perciban rentas de cuarta categoría en algunos casos se encuentran obligadas a realizar pagos a cuenta del impuesto (mediante el Formulario Virtual N° 0616) del 8 % del total de sus rentas abonadas o acreditadas en el mes. En otros casos, el cliente efectúa la retención del 8 % (mediante el PDT Plame).

Considerando las diversas situaciones fácticas que se pueden presentar, en la primera parte de la presente nota se abordan algunos aspectos a tener en cuenta respecto a los pagos a cuenta y retenciones correspondientes a las rentas de cuarta categoría.

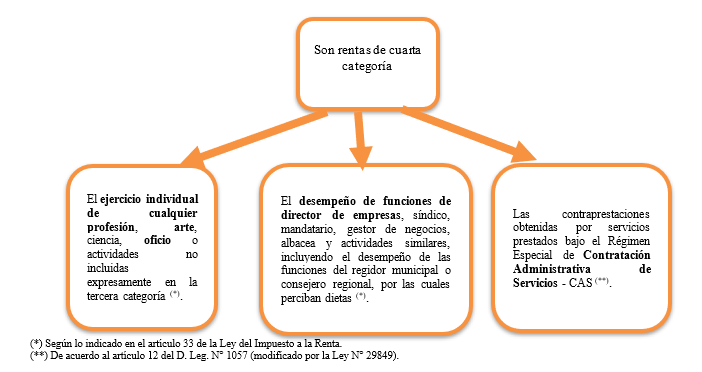

2. ¿Qué tipo de rentas se consideran de cuarta categoría?

Se consideran rentas de cuarta categoría a las que se detallan a continuación:

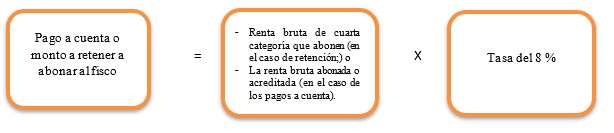

3. ¿Qué son los pagos a cuenta o retenciones del impuesto y cómo se realiza su cálculo?

Los pagos a cuenta o retenciones del Impuesto a la Renta de cuarta categoría vienen a ser una especie de pagos anticipados de dicho impuesto establecidos por ley, que debe realizar el contribuyente en determinadas circunstancias, ya sea directamente (en el caso de pagos a cuenta) o a través de terceros (vía el agente de retención). El importe abonado al fisco podrá ser aplicado como crédito contra el impuesto determinado en la declaración anual de las rentas del trabajo[2].

El cálculo del pago a cuenta o monto a retener se realiza según lo siguiente:

4. Renta en monedas extranjeras

4.1. ¿Cómo efectuar el cálculo del pago a cuenta si la renta percibida es en moneda extranjera?

Si la renta percibida por la persona natural (contribuyente) es en moneda extranjera (por ejemplo, en dólares americanos, euros u otros), para calcular el monto del pago a cuenta respectivo, las rentas percibidas se deben convertir a soles al tipo de cambio vigente a la fecha de devengo o percepción de la renta, según corresponda.

En tal sentido, se debe utilizar el tipo de cambio promedio ponderado compra vigente al cierre de operaciones del día del devengo o percepción de dichas rentas (cuando sean pagadas al contribuyente), según la publicación que realiza la SBS[3].

Por ejemplo: Si el 05/06/2023 Juan Pérez emite el recibo por honorarios electrónico (RHE) N° E001-13 al contado por US$ 3,000.00 a la empresa no domiciliada Factor Internacional LLM, para calcular el pago a cuenta que le corresponda al Sr. Pérez en el periodo junio se debe hacer lo siguiente:

| Importes | Tipo de cambio | Importe del RHE en soles | Pago a cuenta: 8 % |

| RHE N° E001-13 (US$ 3,000.00) | 3.682(*) | 11,046.00 | S/ 883.68 |

(*) El tipo de cambio compra del día 05/06/2023 es 3.682.

4.2. ¿Cómo se realiza el cálculo de la retención si la retribución se pacta en moneda extranjera?

Si el agente de retención debe pagar un RHE o una dieta en moneda extranjera, los cuales están sujetas a retención, del mismo modo, el cálculo del tributo que debe retenerse y abonarse al fisco se realiza aplicando el tipo de cambio compra de la fecha de pago de dicho recibo o dieta[4].

Por ejemplo: Si el 12/06/2023 la empresa Rojas E.I.R.L. va a realizar el pago del recibo por honorarios electrónico (RHE) N° E001-18, emitido por Johan Mendoza por US$ 6,000.00, para calcular el monto que le corresponde retener a la empresa Rojas E.I.R.L. se debe hacer lo siguiente:

| Importes | Tipo de cambio | Importe del RHE en soles | Monto a retener: 8 % |

| RHE N° E001-18 (US$ 6,000.00) | 3.641(*) | 21,846.00 | S/ 1,747.68 |

(*) El tipo de cambio compra del día 12/06/2023 es 3.641.

5. ¿En qué supuestos se debe efectuar el pago a cuenta del impuesto?

Estarán obligados a efectuar el pago a cuenta del Impuesto a la Renta de cuarta categoría las personas cuyos ingresos mensuales superen los siguientes umbrales mensuales (para el año 2023)[5]:

| SUJETOS | CONDICIÓN | UMBRAL |

| Que perciban rentas de 4ª categoría o de 4ª y 5ª categoría. | La suma de las rentas (cuarta categoría o cuarta y quinta categoría) percibidas en el mes supere | S/ 3,609.00 |

| Que tengan funciones de directores de empresas, síndicos, mandatarios, gestores de negocios, albaceas o similares y perciban rentas por dichas funciones y además otras rentas de cuarta y/o quinta categorías. | La suma de las rentas percibidas en el mes supere | S/ 2,888.00 |

Considerando lo anterior, se debe tomar en cuenta que, si en un determinado mes, las rentas de cuarta o las rentas de cuarta y quinta categoría obtenidas por el contribuyente superan los montos indicados en el cuadro anterior,deberá efectuar el pago a cuenta correspondiente declarando la totalidad de rentas obtenidas y aplicando como crédito las retenciones que le hubiesen efectuado.

[1] La presente nota se ha elaborado sobre la base del informe: Principales aspectos para la declaración y abono de las retenciones y el pago a cuenta del Impuesto a la Renta de cuarta categoría publicado en la 2da quincena de julio de 2023.

[2] Conforme a lo señalado en los artículos 74 y 86 de la Ley del Impuesto a la Renta.

[3] Acorde a lo señalado en el artículo 50 del Reglamento de la Ley del Impuesto a la Renta.

[4] Acorde a lo señalado en el artículo 50 del Reglamento de la Ley del Impuesto a la Renta.

[5] De acuerdo a los incisos a) y b) del artículo 3 de la R.S. N° 000295-2022/SUNAT.