Introducción

En la adquisición de un bien inmueble o mueble, es importante acreditar su costo mediante un comprobante de pago, ya que no hacerlo tiene implicancias tributarias. En la presente nota, precisamos los aspectos básicos sobre el costo computable, su relevancia al momento de determinar la renta gravada en la venta de bienes y las implicancias de no contar con un comprobante de pago que lo sustente.

1. Aspectos generales a considerar sobre el costo computable

1.1. Definición de costo computable

De acuerdo a lo dispuesto en el artículo 20 de la Ley del Impuesto a la Renta (LIR), la renta bruta, en el caso de la transferencia de bienes, se determinará en función del ingreso neto de la operación menos el costo computable de los bienes enajenados.

El citado artículo, también precisa que se entenderá por costo computable[1] de los bienes enajenados al:

- Costo de adquisición;

- Costo de producción o construcción; y

- El valor de ingreso al patrimonio.

En resumen, dependiendo del caso concreto, el costo computable de un bien estará referido a su costo de adquisición, de producción o de ingreso al patrimonio.

1.2. Obligación de sustentar costo computable con comprobantes de pago y excepciones

Entre los aspectos que regula el artículo 20 de la LIR, también se establece que el costo debe estar debidamente sustentado en comprobante de pago[2]; sin embargo, pese a contar con este, no será deducible si el contribuyente que emitió el comprobante presenta alguna de las siguientes condiciones a la fecha de la emisión:

- Tenía la condición de no habido, según publicación realizada por la Administración Tributaria, salvo que al 31 de diciembre del ejercicio en que se emitió el comprobante, el contribuyente haya cumplido con levantar tal condición.

- La Sunat le haya notificado la baja de su inscripción en el RUC.

Por otra parte, no aplicará la obligación de contar con el comprobante de pago para sustentar el costo computable, cuando:

| El enajenante perciba rentas de la segunda categoría por la enajenación del bien. |

| No sea obligatoria su emisión de acuerdo con el Reglamento de Comprobantes de Pago. |

| Cuando de conformidad con el artículo 37 de la LIR, se permita la sustentación del gasto con otros documentos. |

Es decir, si un contribuyente adquiere bienes que se encuentren en alguno de los supuestos descritos, no estaría obligado a sustentar el costo computable con comprobante de pago.

1.3. Obligación de emitir comprobantes de pago en personas naturales

El artículo 6 del reglamento de comprobantes de pago establece que, tratándose de personas naturales, sociedades conyugales y sucesiones indivisas, la obligación de otorgar comprobantes de pago requiere habitualidad[3].

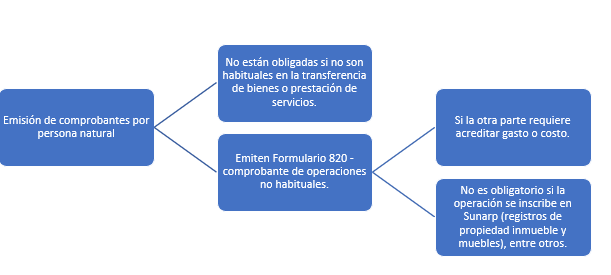

Por lo tanto, las personas naturales que no sean habituales en la transferencia de bienes o prestación de servicios, no estarían obligadas a emitir comprobante de pago[4], aunque el numeral 2 del citado artículo señala que en caso la persona natural no habitual requiera emitir un comprobante de pago porque la otra parte requiere sustentar gasto o costo podrá solicitar el Formulario 820 – comprobante por operaciones no habituales.

Cabe señalar que, en el caso de operaciones inscritas en alguno de los siguientes registros: i) Registro de Propiedad Inmueble y Registro de Bienes Muebles de la Sunarp; ii) Registro Público del Mercado de Valores de la SMV; y iii) Registro de Propiedad Industrial del Indecopi, no será necesario sustentar el gasto o costo con el Formulario 820.

El siguiente gráfico resume las reglas descritas para la emisión de comprobantes de pago por personas naturales:

Por lo tanto, en la venta de un bien, en la medida que no se cuente con el comprobante de pago que acredite su adquisición, para efectos del Impuesto a la Renta no se podría deducir el costo computable (valor de adquisición) del valor de venta del mismo.

[1] El inciso a) del artículo 11 del reglamento de la Ley del Impuesto a la Renta establece en qué casos corresponde la aplicación del costo de adquisición, costo de producción y valor de ingreso al patrimonio.

[2] La Sunat considera conforme a lo dispuesto en el Informe N° 048-2013- SUNAT/4B0000 y el Informe N° 148-2015-SUNAT/5D0000, que la sustentación del costo computable con el comprobante de pago correspondiente, resulta aplicable a aquellos activos que fueron adquiridos o construidos hasta el 31/12/2012, y cuya enajenación se realice a partir del 01/01/2013.

[3] La Sunat en caso de duda la determinará en función de la actividad, naturaleza, monto y frecuencia de las operaciones.

[4] Comprobante de pago que acredite costo conforme lo previsto en el reglamento de comprobantes de pago.