Cómo es de conocimiento general, mediante el Decreto Legislativo Nº 1372, reglamentado por el Decreto Supremo Nº 003-2019-EF, se reguló la obligación de informar la identificación de los beneficiarios finales. Entre los sujetos obligados también se encuentran los entes jurídicos[1], que comprenden a:

| Los patrimonios autónomos gestionados por terceros que carecen de personalidad jurídica; y |

| Los contratos y otros acuerdos en los que dos o más personas se asocian temporalmente, y tienen un derecho o interés común para realizar una actividad determinada sin constituir una persona jurídica. |

Asimismo, a través de la Resolución de Superintendencia (R.S) Nº 185-2019/SUNAT, se establecieron la forma, plazo y condiciones para la presentación de la declaración del beneficiario final, y mediante la publicación de la R.S Nº 041-2022/SUNAT[2], se estableció el plazo de presentación de la declaración de beneficiario final de determinados contribuyentes, entre los que se encuentran los entes jurídicos.

En función de dicha resolución, los entes jurídicos inscritos en el RUC hasta el 30 de junio de 2024 y que no se encuentren con baja de inscripción a la fecha que les corresponda presentar la declaración, deben presentar la declaración de beneficiario final hasta las fechas de vencimiento para las obligaciones de declaración y/o pago del periodo junio de 2024.

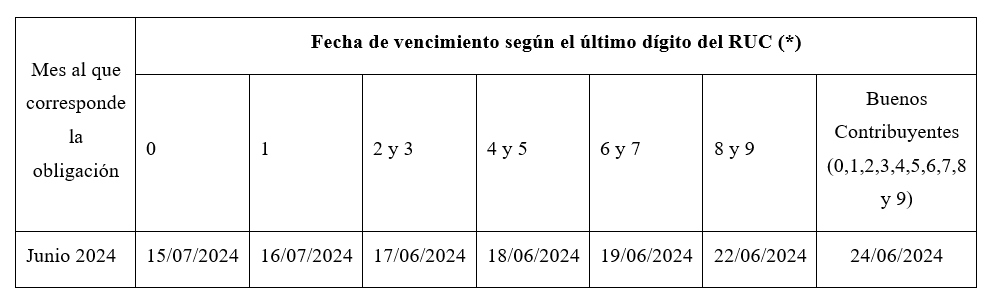

En ese sentido, deberán considerar el siguiente cronograma:

(*) Conforme con el cronograma previsto mediante la Resolución de Superintendencia N° 000281-2022/SUNAT.

Consecuencias ante su incumplimiento

Dentro de las infracciones y sanciones tipificadas que se relacionan al incumplimiento[3] de las diversas obligaciones relativas al beneficiario final podemos mencionar[4]las siguientes:

| Infracciones | Multas[5] |

| Numeral 7 artículo 175: “No conservar los libros y registros, llevados en sistema manual, mecanizado o electrónico, documentación sustentatoria, informes, análisis y antecedentes de las operaciones o situaciones que constituyan hechos susceptibles de generar obligaciones tributarias (…) o aquellos que contengan la información del beneficiario final, cinco (5) años o durante el plazo de prescripción del tributo, el que fuera mayor”. | 0.3 % IN |

| Numeral 2 del artículo 176: No presentar otras declaraciones o comunicaciones dentro de los plazos establecidos. | 0.6 % IN |

| Numeral 2 del artículo 177: “Ocultar o destruir bienes, libros y registros contables, documentación sustentatoria, informes, análisis y antecedentes de las operaciones (…) o que sustenten el cumplimiento de los procedimientos de debida diligencia que respalden las declaraciones informativas para la asistencia administrativa mutua en materia tributaria o aquellos que contengan la información del beneficiario final, antes de los cinco (5) años o de que culmine el plazo de prescripción del tributo, el que fuera mayor”. | 0.6 % IN |

| Numeral 27 del artículo 177: “No exhibir o no presentar la documentación e información (…); o no exhibir o no presentar la documentación que respalde otras declaraciones informativas para el cumplimiento de la asistencia administrativa mutua en materia tributaria o información del beneficiario final (…) o que sustenten el cumplimiento de los procedimientos de debida diligencia, en la forma, plazo y condiciones que le sean requeridos por la Sunat”. | 0.6 % IN |

Fuente: Staff de Contadores & Empresas

Fecha: 05/07/2024

[1] Conforme lo previsto en el inciso d) del artículo 3 del Decreto Legislativo 1372. Cabe precisar que se consideran también como ente jurídico a los fondos de inversión, fondos mutuos de inversión en valores, patrimonios fideicometidos domiciliados en el Perú o patrimonios fideicometidos o trust constituidos o establecidos en el extranjero con administrador o protector domiciliado en el Perú, y consorcios, entre otros.

[2] Modificado por la R.S N° 000236-2023/SUNAT.

[3] Se debe considerar que en el Informe N° 128-2020-SUNAT/7T0000, se sostiene que, si un accionista y/o partícipe no brindara los datos de identificación a través del formato, el sujeto obligado a presentar la DJ-BF no incurrirá en infracción tributaria, lo que no enervará que cumpla con sus demás obligaciones (como comunicar al beneficiario final para que presente el formato y también conservar la documentación e información que sustente haber adoptado los mecanismos para obtener la información del beneficiario final.), y de ser el caso sea sancionado ante algún incumplimiento.

[4] Tomando como referencia la tabla I de infracciones del Código Tributario.

[5] Sobre ingresos netos (IN) del ejercicio anterior.