En la determinación del Impuesto a la Renta empresarial existen diversos tipos de gastos, algunos cuya deducción está prevista expresamente y tiene algunas reglas específicas conforme al artículo 37 de la Ley del Impuesto a la Renta (LIR) y otros no deducibles, de acuerdo al artículo 44 de la LIR. En la siguiente nota se abordan ciertas reglas respecto a la determinación de gastos cuando estos están destinados a rentas gravadas y no gravadas.

a) Método directo

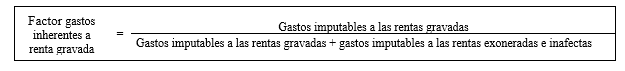

El primer párrafo del referido inciso p) señala que cuando los gastos necesarios para producir la renta y mantener la fuente incidan conjuntamente en rentas gravadas, exoneradas o inafectas, y no sean imputables directamente a unas u otras, la deducción se efectuará en forma proporcional al gasto directo imputable a las rentas gravadas.

Por consiguiente, este procedimiento, conocido como método directo o también método del gasto, se aplicará cuando no sea posible imputar los gastos a las rentas gravadas, exoneradas o inafectas, debiéndose determinar el factor de la prorrata de la siguiente manera:

b) Método indirecto

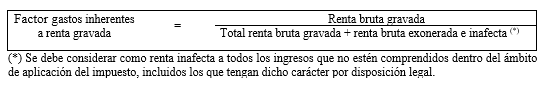

Se agrega en el segundo párrafo de la referida base legal que, en los casos en que no se pudiera establecer la proporcionalidad indicada, se considerará como gasto inherente a la renta gravada el importe que resulte de aplicar al total de los gastos comunes el porcentaje que se obtenga de dividir la renta bruta gravada entre el total de rentas brutas gravadas, exoneradas e inafectas.

Es decir, este método indirecto, también llamado método del ingreso, será aplicable solo cuando no pueda aplicarse el método directo. En ese supuesto, la determinación del factor de la prorrata se determinará de la siguiente manera:

2.Elección del método aplicable

Conforme al criterio vertido por el Tribunal Fiscal en la Resolución (RTF) N° 09602-5-2014, la aplicación del método directo implica para su determinación realizar un análisis detallado de cada uno de los gastos, a fin de establecer qué gastos califican como destinados exclusivamente a rentas gravadas, a rentas exoneradas e inafectas y residualmente los gastos que tienen la calidad de comunes, y de no ser posible aplicar la referida proporcionalidad, se considerará como gasto indirecto inherente a la renta gravada el porcentaje determinado bajo el método indirecto.

Asimismo, mediante la RTF N° 05471-10-2018 estableció que para que un gasto califique como gasto directo respecto a una determinada actividad, requiere que sea posible asociar, mediante una identificación observable, el gasto con la actividad con que se relaciona, lo que supone un análisis detallado de cada uno de los gastos.

Bajo el supuesto de que una empresa comercial incurra, por ejemplo, en gastos administrativos (como pueden ser el gasto por planillas, depreciación de equipos, servicios públicos, entre otros) y gastos de ventas (comisiones de ventas, publicidad, entre otros) resultaría razonable indicar que sobre dichos gastos exista imposibilidad de hacer una identificación directa de los mismos o establecer que se trate de gastos comunes[1], por lo que le corresponderá realizar la determinación del GIRE bajo el método indirecto.

3. Determinación de la renta bruta

Respecto a la determinación de la renta bruta, se debe tener en cuenta que cuando esta provenga de la enajenación de bienes, la renta bruta estará dada por la diferencia existente entre el ingreso neto total de dicha operación menos el costo computable de los bienes enajenados (según el artículo 20 de la LIR). En referencia a ello se puede revisar la RTF N° 05471-10-2018.

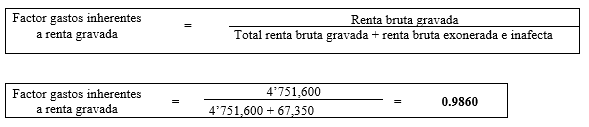

Por lo tanto, bajo el supuesto de aplicación del método indirecto, se deberá considerar que la renta bruta gravada deberá calcularse de la siguiente manera:

Renta bruta gravada = (Ingreso neto total – costo computable de los bienes enajenados)

Renta bruta gravada = 8’521,100 – 3’769,500

Renta bruta gravada = 4’751,600

4. Aplicación práctica

Bajo el entendido de que la empresa deberá realizar el método indirecto, y ya determinada la renta bruta gravada en el punto anterior, el factor de la prorrata se determinará de la siguiente manera:

Por lo tanto, el importe deducible y reparable será:

Gastos comunes (deducible) = S/ 67,350 x 98.60 % = S/ 66,408.71

Gastos comunes (reparable) = S/ 67,350 x 1.40 % = S/ 941.29

El gasto reparable será declarado en la declaración jurada anual de renta de tercera categoría (Formulario Virtual N° 710) dentro en la casilla 103 Adiciones como reparo permanente.

[1] Mediante la RTF N° 02999-1-2019, el colegiado establecía que le corresponde a la Administración Tributaria fundamentar las razones por las que los gastos administrativos y de ventas califican como gastos comunes, discriminando cada componente de dichos gastos y evidenciar su vinculación con la generación de rentas exoneradas o inafectas (invocando al criterio de la RTF N° 06083-3-2003).