Introducción[1]

Las transferencias de bienes inmuebles son operaciones recurrentes a nivel de personas naturales, lo que adquiere particular importancia por su alto valor y los efectos fiscales que se pueden generar. Considerando la relevancia fiscal de las transferencias de predios a título gratuito, en la primera parte de la presente nota, se abordará el tratamiento tributario de tales operaciones para fines del Impuesto a la Renta.

1. Ámbito de aplicación y rentas gravadas

El artículo 1 de la Ley del Impuesto a la Renta[2], LIR en adelante, establece que el Impuesto a la Renta grava, entre otros supuestos, las ganancias de capital.

De otro lado, el artículo 2 de la LIR establece que constituye ganancia de capital cualquier ingreso que provenga de la enajenación de bienes de capital, entendiéndose por bienes de capital a aquellos que no están destinados a ser comercializados en el ámbito de un giro de negocio o de empresa, precisándose que no constituye ganancia de capital gravable por esta ley, el resultado de la enajenación de inmuebles ocupados como casa habitación del enajenante, efectuada por una persona natural, sucesión indivisa o sociedad conyugal que optó por tributar como tal, que no genere rentas de tercera categoría.

2. Rentas generadas por personas naturales y la tasa aplicable

Según lo establecido en el inciso j) del artículo 24 de la LIR, califican como rentas de segunda categoría, las ganancias de capital; es decir, en principio, la ganancia producida por una persona natural sin negocio por la enajenación de un inmueble califica como renta de segunda categoría.

De otro lado, de acuerdo con lo establecido en el artículo 52-A de la LIR, el impuesto a cargo de personas naturales, sucesiones indivisas y sociedades conyugales, que optaron por tributar como tales, domiciliadas en el país, se determina aplicando la tasa de 6,25 % sobre sus rentas netas (80 % de la renta bruta, que se obtiene por la diferencia entre el valor de venta menos el costo computable, cuando corresponda su determinación) del capital.

Concordante con dicha norma, el artículo 84-A de la LIR dispone que, en los casos de enajenación de inmuebles o derechos sobre los mismos, el enajenante abonará con carácter de pago definitivo el monto que resulte de aplicar la tasa del 6,25 % sobre el importe de deducir el 20 % de la renta bruta, lo que es equivalente a aplicar el 5 % sobre la renta bruta o ganancia obtenida.

3. Alcance temporal de las ganancias de capital

De conformidad con lo previsto en la trigésimo quinta disposición transitoria final de la LIR, se establece que las ganancias de capital, provenientes de la enajenación de inmuebles distintos a la casa habitación, efectuadas por personas naturales, sucesiones indivisas o sociedades conyugales que optaron por tributar como tales, constituirán rentas gravadas de la segunda categoría, siempre que la adquisición y enajenación de tales bienes se produzca a partir del 01/01/2004.

De esta norma se desprende que, con la finalidad de que una ganancia capital producto de la enajenación de inmuebles que no califique como casa habitación, genere una renta gravada con el Impuesto a la Renta de segunda categoría, tanto la adquisición como la enajenación de dichos inmuebles debe verificarse a partir del 1 de enero de 2004.

4. ¿Se encuentra gravada la enajenación de inmuebles realizada a través de una donación?

Según lo establecido en el artículo 5 de la LIR[3], para efectos del Impuesto a la Renta, se entiende por enajenación la venta, permuta, cesión definitiva, expropiación, aporte a sociedades y, en general, todo acto de disposición por el que se transmita el dominio a título oneroso.

Estando a lo señalado en el párrafo precedente, queda claro que para fines del Impuesto a la Renta,las donaciones de bienes inmuebles no se consideran enajenación[4], en la medida que la transferencia de propiedad a favor del donatario opera sin que este último deba entregar nada a cambio al donante, de lo que se desprende que no existe ningún ingreso a favor de este último sujeto.

Sin perjuicio de ello, debe tenerse presente que la Administración Tributaria en ejercicio de la facultad de fiscalización, se encuentra legitimada para inspeccionar, investigar y controlar el cumplimiento de obligaciones tributarias, incluso de aquellos sujetos que gocen de inafectación, exoneración o beneficios tributarios, acorde a lo previsto en el artículo 62 del Código Tributario[5].

5. ¿El donante está obligado a presentar ante notario la comunicación de no encontrarse obligado a efectuar el pago del Impuesto a la Renta?

Conforme hemos señalado en el punto anterior, la donación de inmuebles no constituye una ganancia de capital para el donante, en la medida que entraña una transferencia a título gratuito la cual no califica como enajenación[6], de donde se desprende que es una operación no gravada con el Impuesto a la Renta de segunda categoría; sin embargo, surge la natural interrogante de si el transferente del bien inmueble se encuentra sujeto al cumplimiento de obligaciones tributarias formales.

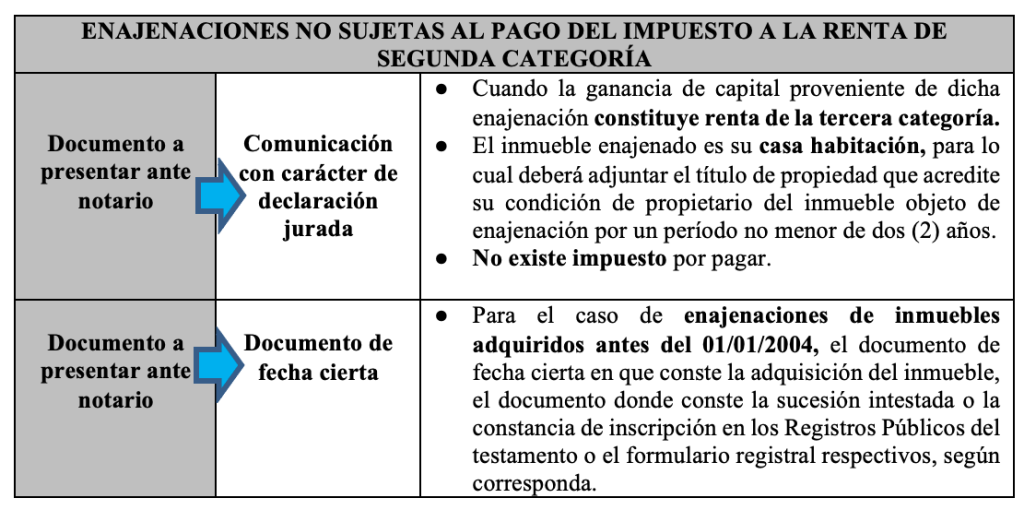

De otro lado, según lo previsto en el literal b) del numeral 1 del artículo 53-B del Reglamento de la LIR[7], en las enajenaciones a que se refiere el artículo 84-A[8] de la ley, sea que se formalicen mediante escritura pública o mediante formulario registral, el enajenante deberá presentar ante el notario tratándose de enajenaciones no sujetas al pago del impuesto los documentos que se detallan en el siguiente cuadro:

Cabe indicar que la forma, condiciones y requisitos de la comunicación señalada en el cuadro precedente han sido establecidos por la Sunat mediante la Resolución de Superintendencia N° 081-2010/SUNAT, la misma que en su artículo 2 aprueba el modelo de comunicación de no encontrarse obligado a efectuar el pago definitivo del Impuesto a la Renta de segunda categoría por enajenación de inmuebles o derechos sobre los mismos, siendo que la referida comunicación tiene carácter de declaración jurada y deberá ser firmada por el enajenante o su representante legal, de ser el caso, encontrándose el modelo a disposición de los interesados en la página web de Sunat: http://www.sunat.gob.pe.

Conforme se puede apreciar de las normas anteriormente citadas, el artículo 84-A de la LIR, el literal b) del numeral 1 del artículo 53-B del Reglamento de la LIR, así como el artículo 2 de la Resolución de Superintendencia N° 081-2010/SUNAT, hacen referencia de manera uniforme a las “enajenaciones” o al “enajenante” y siendo que la donación no califica como enajenación, el donante no estaría obligado a presentar los documentos[9] señalados en cuadro precedente ante el notario al momento de acudir a elevar la minuta de donación del inmueble a escritura pública.

Fuente: Staff de Contadores & Empresas

Fecha: 15/03/2024

[1] Información tomada del Informe “Donaciones de inmuebles: efectos en el Impuesto a la Renta y el Impuesto de Alcabala para personas naturales” publicada en la 2º quincena de octubre de 2022 de la revista C&E.

[2] Cuyo Texto Único Ordenado fue aprobado mediante Decreto Supremo N° 179-2004-EF.

[3] Norma que ha sido modificada por el Decreto Legislativo N° 1541, modificación que entrará en vigencia a partir del 1 de enero de 2023.

[4] En el Informe N° 134-2009-SUNAT/2B0000 la Sunat señaló lo siguiente: “La donación o la transferencia de propiedad de bienes inmuebles efectuada de manera gratuita por las personas naturales, sucesiones indivisas y sociedades conyugales que optaron por tributar como tales domiciliadas en el país y que no generan rentas de tercera categoría, no constituye enajenación para efecto del Impuesto a la Renta”(el resaltado nos corresponde).

[5] Cuyo Texto Único Ordenado fue aprobado mediante Decreto Supremo N° 133-2013-EF.

[6] De acuerdo con el artículo 5 de la LIR.

[7] Aprobado mediante Decreto Supremo N° 122-94-EF.

[8] “Artículo 84-A.- En los casos de enajenación de inmuebles o derechos sobre los mismos, el enajenante abonará con carácter de pago definitivo el monto que resulte de aplicar la tasa del seis coma veinticinco por ciento (6,25 %) sobre el importe que resulte de deducir el veinte por ciento (20 %) de la renta bruta.

El enajenante deberá presentar ante el notario público el comprobante o el formulario de pago que acredite el pago del impuesto al que se refiere este artículo, como requisito previo a la elevación de la escritura pública de la minuta respectiva” (el resaltado nos corresponde).

[9] Comunicación de no estar obligado al pago del impuesto o documento de fecha cierta, según el caso.