Como es de conocimiento general, con relación al saldo a favor del Impuesto a la Renta (SaF) de tercera categoría, los contribuyentes pueden proceder del siguiente modo:

- Solicitar su devolución (mediante Formulario Virtual N°1649 o Formulario N° 4949),

- Aplicar dicho saldo contra los pagos a cuenta mensuales; o

- Compensarlo a solicitud de parte contra otras deudas u obligaciones tributarias[1].

En la siguiente nota se ilustran algunos aspectos a considerar con relación a la aplicación del saldo a favor:

1.- Momento de aplicación del SaF

El inciso 4 del artículo 55 del Reglamento de la LIR, precisa respecto a la oportunidad en que se debe aplicar el saldo a favor lo siguiente:

| “4. El saldo a favor originado por rentas de tercera categoría generadas en el ejercicio inmediato anterior, deberá ser compensado solo cuando se haya acreditado en la declaración jurada anual y únicamente contra los pagos a cuenta, cuyo vencimiento opere a partir del mes siguiente a aquel en que se presente la declaración jurada donde se consigne dicho saldo”. (Énfasis agregado) |

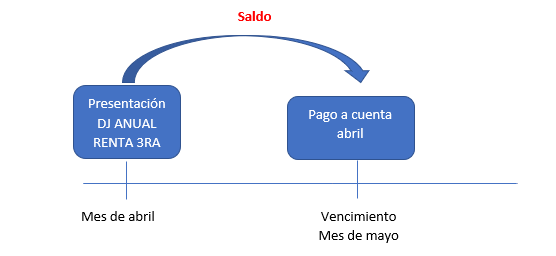

Lo indicado en la norma citada se puede resumir en el siguiente gráfico:

Conforme al gráfico propuesto, si la declaración jurada anual se presenta en el mes de abril, el saldo se podrá usar contra los pagos a cuenta cuyo vencimiento opere a partir del mes siguiente, como el vencimiento de los pagos a cuenta de abril, opera en mayo, se podría usar contra los pagos a cuenta de abril.

2.- Aplicación de otros créditos contra los pagos a cuenta

Un aspecto adicional a considerar es que, además del saldo a favor, el contribuyente puede tener otros créditos a su favor que también pueden ser compensados contra los pagos a cuenta, como es el caso el ITAN. Para ello, el numeral 2 del artículo 55 del Reglamento establece lo siguiente:

| 2. “Para la compensación de créditos se tendrá en cuenta el siguiente orden: en primer lugar se compensará el anticipo adicional, en segundo término los saldos a favor y por último cualquier otro crédito”. |

Es decir, para aplicar los créditos se debería considerar el siguiente orden de prelación:

1° El saldo a favor (conforme a lo desarrollado en el punto 1).

2° Cualquier otro crédito (ejemplo, el ITAN pagado, el saldo a favor del exportador, entre otros).

Fuente: Staff de Contadores & Empresas

Fecha: 19/04/2024

[1] Conforme lo dispuesto por el Tribunal Fiscal en la Resolución de observancia obligatoria N° 08679-3-2019, y en aplicación del artículo 40 del Código Tributario.