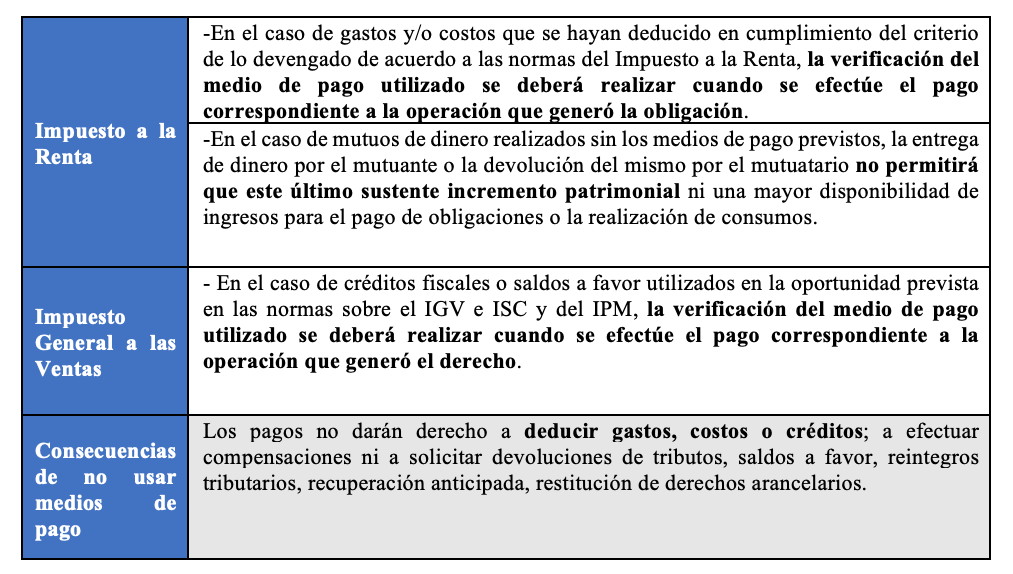

En virtud de lo dispuesto en el artículo 8 de la Ley N° 28194, se establecieron efectos y restricciones para fines tributarios (especialmente en el Impuesto a la Renta y en el IGV) por omisión en el uso de medios de pago en las operaciones donde se verifique la obligación de su utilización.

Dentro de los principales aspectos que podemos mencionar tenemos:

Mediante la Casación Nº 36299-2022 LIMA, la Corte Suprema precisa que la redacción de la norma sobre uso de medios de pago permite advertir que al no existir un mandato expreso de prohibición de los medios de pago bancarizados en el exterior, se encuentra la posibilidad del contribuyente de elegir a los mismos como un mecanismo de pago válido.

La Corte Suprema señala, que uno de los medios de pago no regulados expresamente en el artículo 5 de la Ley N° 28194 realizado por el contribuyente (Códigos Swift)[1] no necesariamente se debería desconocer dicha operación debido a que habría que definir la naturaleza de la operación.

Asimismo, el Colegiado establece que no resulta razonable admitir que de lo establecido en la Ley Nº 28194, se pueda desprender que los medios de pago bancarizados en el exterior no corresponden ser admitidos o valorados a efectos de deducir el costo computable en la compra de acciones, por el contrario, la redacción de la norma permite advertir que al no existir un mandato expreso de prohibición de los medios de pago bancarizados en el exterior, se encuentra la posibilidad del contribuyente de elegir a los mismos como un mecanismo de pago válido, ello como una prerrogativa que se desprende del principio de vinculación negativa, es decir, de su facultad de realizar todo aquello que no se encuentre expresamente prohibido por ley.

Finalmente, la Corte Suprema advierte que la sentencia de vista incurre en interpretación errónea de las normas denunciadas, toda vez que concluye, de manera incorrecta, que la reducción de capital para absorber pérdidas mediante la amortización de acciones determina la extinción del costo computable de las acciones amortizadas. En ese sentido, conforme a lo estipulado en el inciso g) del artículo 76 de la Ley del Impuesto a la Renta y el artículo 57 del Reglamento de la Ley del Impuesto a la Renta, al tratarse de capital invertido en la adquisición de acciones a título oneroso, corresponde asumir que el reconocimiento de capital invertido de acciones cuyo valor nominal fue reducido por causal de restablecimiento del equilibrio social, y que a su vez no generaron restitución alguna de su inversión a los accionistas, debe ser por el mismo monto que el costo de adquisición.

Puede acceder al pronunciamiento de la Corte Suprema, aquí:

Si necesita asesoría concreta sobre el tema, puede concertar una cita con nuestra área de consultoría especializada a consultas@contadoresyempresas.com.pe.

Fuente: Staff Contadores & Empresas

Fecha: 12/01/2024

[1] Constituyen un mecanismo pertinente a efectos de realizar transacciones bancarias internacionales.