Introducción:[1]

El análisis de las implicancias tributarias difiere en cada caso correspondiente, por ello es importante tomar en cuenta todos los elementos para realizar una debida calificación. Es usual que haya una confusión entre activo intangible y un activo fijo. Por lo tanto, mediante esta nota se abordarán los aspectos generales sobre el activo intangible.

- DEFINICIÓN Y RECONOCIMIENTO DE ACTIVO INTANGIBLE

En el párrafo 8 de la NIC 38: Activos Intangibles, en adelante NIC 38, se define al activo intangible, como “aquel activo identificable, de carácter no monetario y sin apariencia física”.

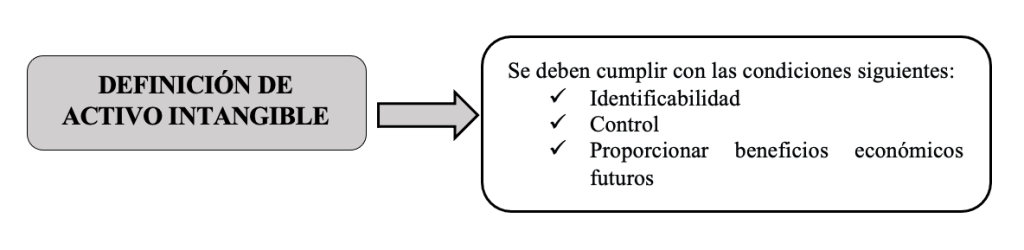

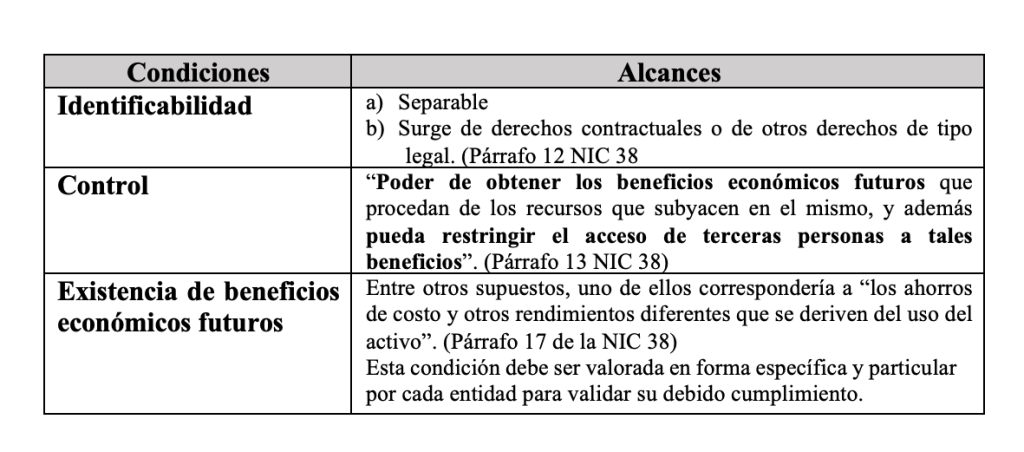

En virtud de los párrafos 9 al 17 de la NIC 38 se deben cumplir las condiciones siguientes:

Brindamos a continuación una síntesis de los principales alcances de dichas condiciones:

Por su parte, el párrafo 4 de la NIC 38 señala a título de ejemplo que “los programas informáticos para un ordenador que no pueda funcionar sin un programa específico son una parte integrante del equipo, y serán tratados como elementos de las propiedades, planta y equipo. Lo mismo se aplica al sistema operativo de un ordenador. Cuando los programas informáticos no constituyan parte integrante del equipo, serán tratados como activos intangibles”. (El resaltado es nuestro)

A nivel tributario, no se efectúa una definición de activo intangible, por lo cual apreciamos que procedería considerar supletoriamente lo previsto en la NIC 38 siempre y cuando no se oponga a lo previsto en la ley y reglamento del Impuesto a la Renta[2].

A mayor abundamiento, procede señalar que el Tribunal Fiscal considera dichas características para resolver controversias vinculadas con activos intangibles; a título ilustrativo, citamos las RTF Nºs 09518-2-2004, 12309-8-2015 y 06107-9-2021, en las que se señala el criterio siguiente:

“(…) este Tribunal ha indicado que los activos intangibles tienen los siguientes requisitos: a) carecen de sustancia física, b) son identificables, c) se tiene control sobre ellos y d) contribuyen a generar ingresos futuros”.

Para el reconocimiento del activo intangible se deberá cumplir con las condiciones previstas en los párrafos 21 al 23 de la NIC 38:

TRATAMIENTO TRIBUTARIO DEL SOFTWARE

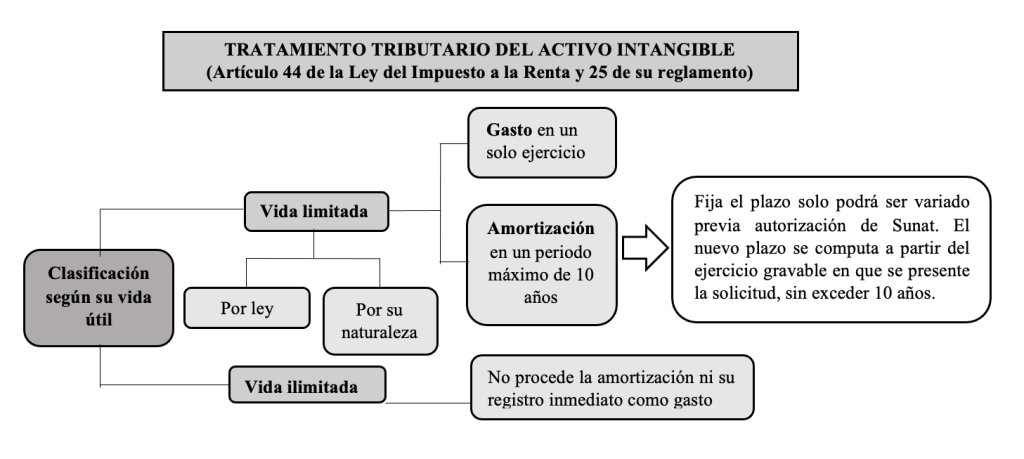

1. Calificación según su vida útil y opciones para su tratamiento

El inciso g) del artículo 44 de la Ley del Impuesto a la Renta establece que no son deducibles, la amortización de llaves, marcas, patentes, procedimientos de fabricación, juanillos y otros activos intangibles similares. Sin embargo, considera una excepción respecto al precio pagado por los intangibles de duración limitada, estableciendo que, en este caso a opción del contribuyente, dicho precio podrá ser considerado como gasto y aplicado a resultados en un solo ejercicio o amortizarse proporcionalmente en un plazo máximo de 10 años.

Concordantemente el numeral 2) del artículo 25 del Reglamento de la Ley del Impuesto a la Renta califica a los intangibles de duración limitada como aquellos cuya vida útil está limitada por la ley o por su propia naturaleza, entre los cuales considera al software. Así también precisa que una vez fijado el plazo de amortización, este solo podrá ser variado previa autorización de la Sunat.

De optarse por la amortización, esta se computará a partir del mes en que sean afectados a la generación de rentas gravadas, en virtud del numeral 4 del precitado artículo 25. Al respecto, cabe señalar que tanto el Tribunal Fiscal como Sunat[3], comparten el criterio, que por “afectación” debe entenderse a la “utilización” del activo.

Respecto a la deducción como gasto, procede señalar que en el Informe Nº 094 -2021-SUNAT/7T0000 se vierte el criterio siguiente: “(..) cualquier supuesto de deducción tributaria del valor de un activo intangible que no implique una distribución sistemática del importe depreciable durante varios años no califica como amortización”.

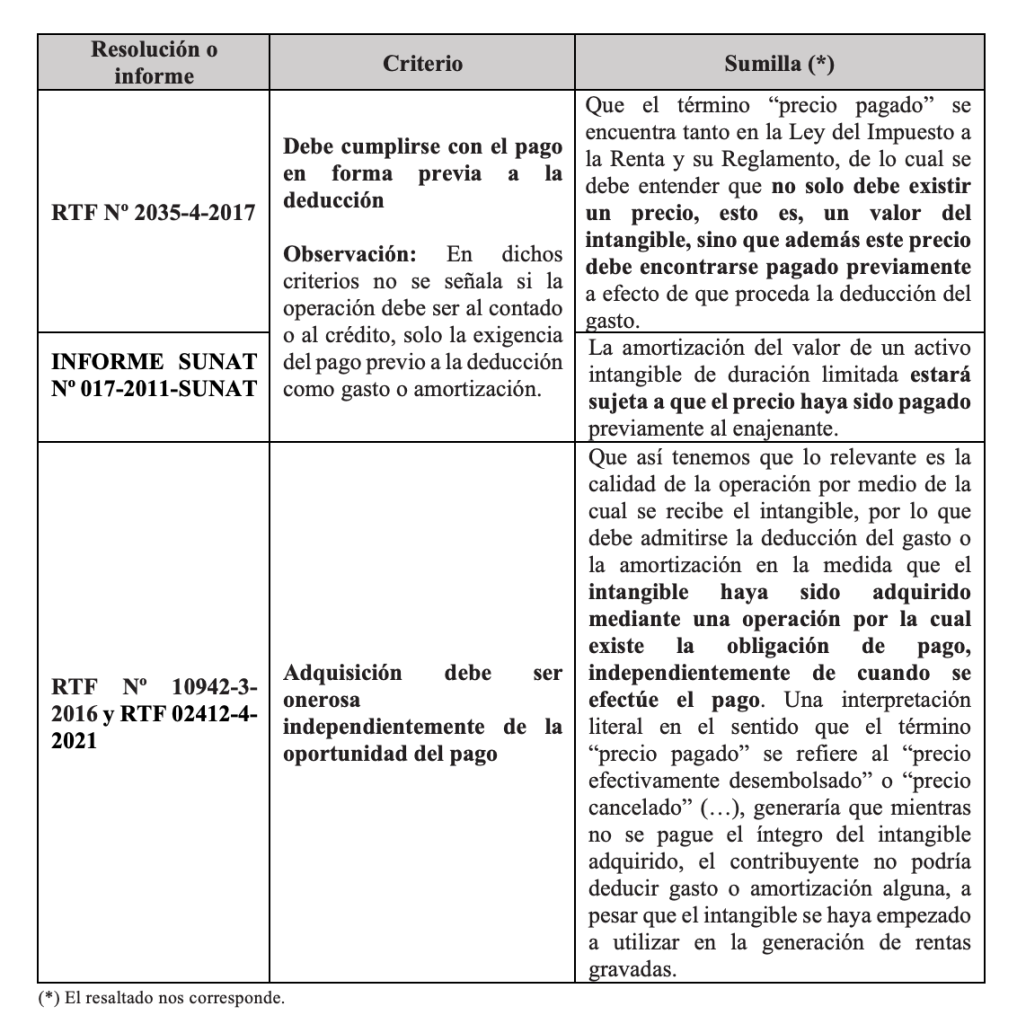

2. Precio pagado por el activo intangible

En el literal g) del artículo 44 de la Ley del Impuesto a la Renta se prescribe que “el precio pagado por los activos intangibles de duración limitada” puede deducirse como gasto en un solo ejercicio o vía amortización.

Sobre el particular, procede señalar que el alcance de dicho supuesto es controvertido, generando diferentes criterios por parte del Tribunal Fiscal y la Administración Tributaria, los cuales sumillamos a continuación:

Por nuestra parte, concordamos que lo más razonable es la postura respecto a que la exigencia del “precio pagado” debe corresponderse con la realización de una operación onerosa, que genera un valor o costo del activo intangible que será materia de deducción y que debe encontrarse debidamente acreditada con los elementos probatorios correspondientes. Además, ello implica, que el valor de los activos intangibles adquiridos a título gratuito no resulte deducible para fines tributarios.

En el mismo sentido, en el Expediente Nº 4550-2021, sentencia del 23/5/23, se señala que “En el caso de autos, es de advertir que el ‘precio pagado’ dispuesto en el inciso g) del artículo 44 de la Ley del Impuesto a la Renta concordante con el inciso a) del artículo 25 de su Reglamento, no debe entenderse como una exigencia a que el total del valor de compra se encuentre pagado –entiéndase cancelado– a fin de poder efectuar la deducción correspondiente, sino que la estipulación de compra se dé bajo una ‘obligación al pago’ con independencia de cuando este sea cancelado. (…)”. (El resaltado es nuestro)

Fuente: Staff de Contadores & Empresas

Fecha: 24/10/2023

[1] Información tomada del Informe “Activo intangible vs. activo fijo – Análisis contable e incidencia tributaria” publicado en la 2° quincena de setiembre de 2023 publicada en la revista de C&E cuya autoría corresponde a Mg. Rosa Ortega Salavarría.

[2] En virtud de lo dispuesto en la Norma IX del Título Preliminar del Código Tributario.

[3] RTF Nº 12603-8-2001 e Informe Nº 050-2015-SUNAT/5D0000.