1. Introducción[1]

El objeto y finalidad del Decreto Legislativo N° 1372[2] es regular la obligación de las personas jurídicas y/o entes jurídicos de informar sobre la identificación de sus beneficiarios finales, todo ello para brindar a las autoridades competentes un acceso oportuno a información precisa y actualizada sobre el beneficiario final, a fin de fortalecer la lucha contra la evasión y elusión tributaria, garantizar el cumplimiento de las obligaciones de asistencia administrativa mutua en materia tributaria.

Siendo ello así, considerando la trascendencia para fines fiscales de conocer la identificación de las personas naturales que en última instancia se benefician de los resultados económicos de las empresas, en la primera parte de la presente nota se abordarán los principales criterios sobre el reconocimiento del beneficiario final, así como quienes son los obligados.

2. ¿Qué se entiende por “beneficiario final”?

Debe tenerse en cuenta que el beneficiario final es la persona natural que tiene la posesión o el control al final de una cadena de titularidad directa o mediata a través de otros sujetos, de: a) personas jurídicas; b) entes jurídicos[3]; y c) clientes, siendo que su identificación certera permitirá a la Sunat verificar si aquel ha cumplido de manera correcta sus obligaciones con el fisco.

3. ¿Cuáles son los pasos que deben seguir las empresas para determinar quiénes son sus beneficiarios finales?

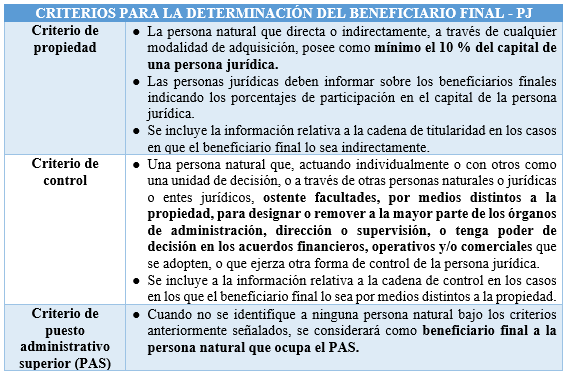

De acuerdo con el artículo 4 del decreto legislativo, se han establecido tres (3) criterios para la determinación de la condición de beneficiario final en el caso de personas jurídicas, los cuales pasamos a detallar:

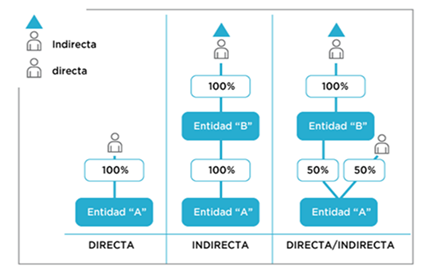

Control directo e indirecto según criterio de propiedad

Fuente: Sunat.

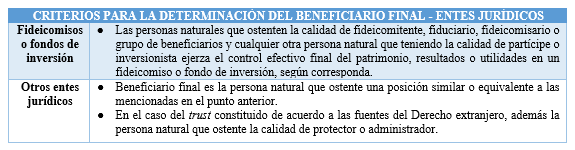

Los criterios para el establecimiento de la condición de beneficiario final en el caso de entes jurídicos los detallamos en el siguiente cuadro:

Cabe indicar que, de conformidad con lo establecido en el artículo 5 del Reglamento, los criterios para la determinación del beneficiario final no son opciones alternativas, sino medidas graduales, de modo que respecto de una misma persona natural se utiliza cada una de ellas cuando el criterio anterior ya se haya aplicado y no se le hubiera identificado como beneficiario final.

4. Declaración jurada de beneficiario final y sujetos obligados a presentarla

De acuerdo con lo previsto en el inciso b) del citado artículo 3 del decreto legislativo, la declaración de beneficiario final califica como una declaración jurada informativa (en otros términos, no sirve al propósito de determinar tributos),conforme ha sido regulada en el numeral 15.3[4] del artículo 87 del Código Tributario, siendo que la forma, plazo y condiciones que deberá cumplir la citada declaración han sido regulados por la Sunat mediante resolución de superintendencia.

A su turno, el inciso c) del mismo artículo establece que se encuentran obligados a presentar la declaración de beneficiario final las personas jurídicas domiciliadas en el país y los entes jurídicos constituidos en el país, obligados a identificar, obtener, actualizar, declarar, conservar y proporcionar la información sobre los beneficiarios finales, incluyendo la documentación sustentatoria.

De otro lado, según el artículo 3 del Reglamento, la obligación de presentar la declaración del beneficiario final alcanza a las personas jurídicas no domiciliadas y a los entes jurídicos constituidos en el extranjero, cuando cuenten con sucursal, agencia u otro establecimiento permanente en el país, o la persona natural o jurídica que gestione el patrimonio autónomo o los fondos de inversión del exterior o la persona natural o jurídica que tiene la calidad de protector o administrador esté domiciliada en el país.

Finalmente, en este punto, es importante tener en cuenta que, a pesar de la confusión en que incurren muchos contribuyentes, las personas naturales que en última instancia tienen el control de la entidad (beneficiario final) no son los sujetos obligados a la presentación de la declaración jurada del beneficiario final, ello sin perjuicio de las obligaciones que les incumben a fin de brindar la información que coadyuva a la presentación de la misma.

[1] La presente nota se ha elaborado sobre la base del Informe: “Beneficiario final 2023: principales obligaciones y pautas para su declaración”, publicado en la 1era quincena de mayo de 2023 de la revista C&E.

[2] En adelante, también decreto legislativo.

[3] De acuerdo con el literal d) del numeral 3.1 del artículo 3d el decreto legislativo, se entiende por “entes jurídicos” a: “i) los patrimonios autónomos gestionados por terceros que carecen de personalidad jurídica; o ii) los contratos y otros acuerdos permitidos por la normativa vigente en los que dos o más personas, que se asocian temporalmente, tienen un derecho o interés común para realizar una actividad determinada sin constituir una persona jurídica. Se consideran en esta categoría a los fondos de inversión, fondos mutuos de inversión en valores, patrimonios fideicometidos domiciliados en el Perú o patrimonios fideicometidos o trust constituidos o establecidos en el extranjero con administrador o protector domiciliado en el Perú, y consorcios, entre otros”.

[4] “15.3 Presentar a la Sunat las declaraciones informativas para el cumplimiento de la asistencia administrativa mutua, en la forma, plazo y condiciones que esta establezca mediante Resolución de Superintendencia. Laobligación a que se refiere el presente numeral incluye a las personas jurídicas, entes jurídicos y la información que se establezca mediante decreto supremo”.