Elaborado por Staff de Contadores & Empresas[1]:

El sistema de detracciones tiene como principal propósito el de generar fondos recaudados en una cuenta en el Banco de la Nación para que el proveedor de bienes o servicios sujetos al sistema, realiceel pago de sus obligaciones tributarias[2], como tributos[3] y multas, entre otros. Si después de haber realizado dichos pagos quedara saldo disponible, el proveedor tiene la opción de solicitar la liberación de estos fondos, siendo un supuesto especial para la citada liberación, el caso de deudores tributarios cuyo domicilio fiscal se encuentre ubicado en la zona comprendida en la declaratoria de emergencia por desastres naturales[4]. En la primera parte de la presente nota, se abordará los principales aspectos del procedimiento de liberación de fondos del SPOT.

- Definición de liberación de fondos de la cuenta de detracción

La liberación de los fondos de la cuenta de detracciones es el procedimiento por el cual el titular de la cuenta puede liberar los saldos que no se hayan agotado después de haber efectuado el pago de sus obligaciones tributarias, cumpliendo con las condiciones establecidas para tal fin, con el objetivo de ser utilizados discrecionalmente en sus operaciones comerciales.

2. Procedimientos para solicitar la liberación de fondos

Para solicitar la liberación de fondos existen los siguientes procedimientos[5]:

a) Procedimiento general

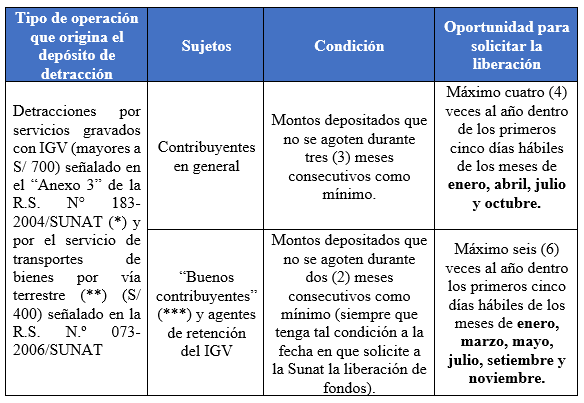

(*) En el referido anexo se detallan los servicios sujetos a detracción entre los cuales se encuentra Intermediación laboral y tercerización, arrendamiento de bienes, movimiento de carga, otros servicios empresariales, comisión mercantil, fabricación de bienes por encargo, servicio de transporte de personas, contratos de construcción, mantenimiento y reparación de bienes muebles, y demás servicios gravados con el IGV.

(**) Respecto del valor referencial o el monto facturado.

(***) Se debe tener presente que mediante la disposición complementaria transitoria única del D. Leg. N° 1535 vigente a partir del 20 de marzo del 2022 los sujetos incluidos en el régimen de buenos contribuyentes que hayan obtenido dicha condición con anterioridad a la emisión de dicho decreto, continuaran aplicando el tratamiento específico por su calidad de tales , por ejemplo lo señalado en el segundo párrafo del numeral 9.1 del artículo 9 de la Ley del Sistema de Pago de Obligaciones Tributarias hasta que surta efecto la primera asignación del perfil de cumplimiento de acuerdo con el presente decreto legislativo a cada uno de ellos.

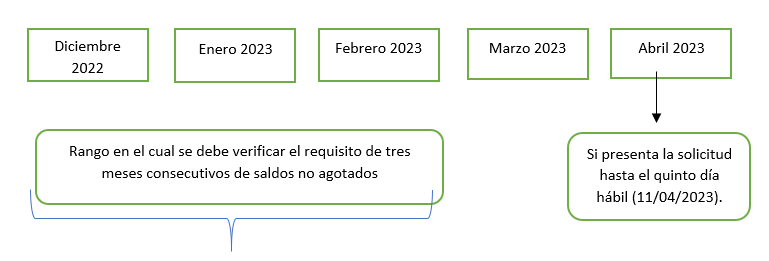

Se debe tener presente que la libre disposición de los montos depositados comprende el saldo acumulado hasta el último día del mes precedente al anterior a aquel en el cual se presente la “Solicitud”, debiendo verificarse, respecto de dicho saldo, el requisito de los dos o tres meses consecutivos, según sea el caso, el cual se puede reflejar en las siguientes imágenes[6]:

Por ejemplo, si se presenta dentro de los cinco primeros días hábiles del mes de abril de 2023, tenemos, para contribuyentes en general:

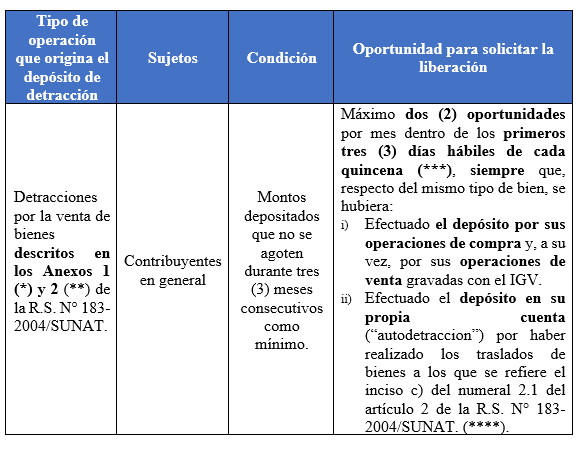

b) Procedimiento especial

(*) En el caso del anexo 01 comprende la venta de bienes como el azúcar, melaza de caña y alcohol, siempre que el importe de la operación sea mayor a media (1/2) UIT.

(**) Respecto al anexo 02 comprende la venta de bienes como los recursos hidrobiológicos, maíz amarillo duro, arena y piedra, residuos, subproductos, desechos, recortes, desperdicios y formas primarias derivadas de los mismos, carnes y despojos comestibles, harina, polvo y “pellets” de pescado, crustáceos, moluscos y demás invertebrados acuáticos, madera, oro gravado con el IGV, minerales metálicos no auríferos, bienes exonerados del IGV, caña de azúcar, aceite de pescado, leche, páprika y otros frutos de los géneros capsicum o pimienta y plomo, cuando la operación sea mayor a S/ 700.00 y la primera venta de inmuebles (de acuerdo a la R.S. N° 022-2013/SUNAT). Excepto los numerales 20 y 21 del anexo.

(***) Se entenderá por quincena al periodo entre el primer y décimo quinto día o entre el décimo sexto y el último día calendario de cada mes, según corresponda de acuerdo a lo indicado en el inciso c) del numeral 25.2 del artículo 25 de la R.S. N° 183-2004/SUNAT.

(****) “2.1 Tratándose de los bienes señalados en el Anexo 1, las operaciones sujetas al Sistema son las siguientes, siempre que el importe de la operación sea mayor a media (1/2) UIT:

(…)

c) El traslado fuera del centro de producción, así como desde cualquier zona geográfica que goce de beneficios tributarios hacia el resto del país, cuando dicho traslado no se origine en una operación de venta gravada con el IGV. Se encuentra comprendido en el presente inciso el traslado realizado por emisor itinerante de comprobantes de pago”.

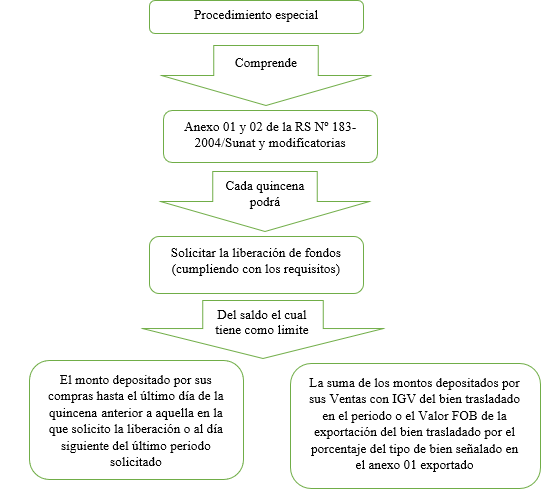

Asimismo, se debe tener en cuenta que la libre disposición de los montos depositados comprende el saldo acumulado hasta el último día de la quincena anterior a aquella en la que se solicite la liberación de fondos, teniendo como límite (según cada caso)[7]:

| El monto depositado por sus operaciones de compra[8]durante el período siguiente al último día de la quincena anterior en la que se solicite la liberación de los fondos o a partir del día siguiente del último periodo evaluado[9]. | La suma del monto depositado por sus ventas gravadas con el IGV de los bienes trasladados[10] durante el período[11] o el monto resultante de multiplicar el valor FOB consignado en las DUAS que sustenten sus exportaciones de los bienes trasladados[12], por el porcentaje que corresponda al tipo de bien señalado en el anexo 1 materia de exportación, según sea el caso. |

Por ejemplo, para que una empresa solicite la liberación de fondos de su cuenta de detracciones en la primera quincena de marzo, se debe solicitar la liberación del saldo no aplicado hasta el último día de la segunda quincena de febrero (verificando el requisito que el monto sea el que no se haya agotado durante tres meses consecutivos como mínimo y los limites indicados).

En suma, el procedimiento se puede esquematizar del siguiente modo:

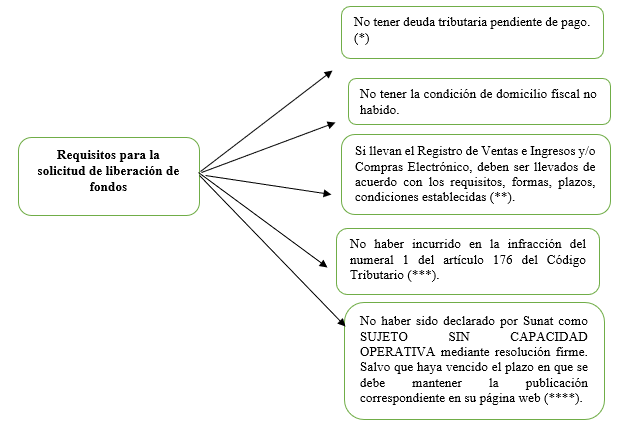

3. Requisitos para solicitar la liberación de fondos y su tramitación[13]

Para solicitar la liberación de fondos de la cuenta de detracciones el contribuyente deberá cumplir con los siguientes requisitos:

(*) No considera en su evaluación las cuotas de un aplazamiento y/o fraccionamiento de carácter particular o general que no hayan vencido.

(**) Para la verificación del cumplimiento de los requisitos, formas, plazos, condiciones y demás aspectos señalados por la Sunat para los Registros de Ventas y Compras electrónicos, se consideran los registros de los tres (3) meses precedentes al anterior a la fecha de presentación de la solicitud cuyo plazo máximo de atraso hubiera vencido a la referida fecha. Por ejemplo, si va a presentar la solicitud en el mes de abril 2023 (dentro de los cinco días hábiles) los meses a considerar para dicha verificación de dichos registros electrónicos (ventas y compras) son: diciembre 2022, enero 2023 y febrero 2023.

(***) Infracción que sanciona el “No presentar las declaraciones que contengan la determinación de la deuda tributaria, dentro de los plazos establecidos”. Se tomará en cuenta las declaraciones cuyo vencimiento se haya producido durante los últimos doce (12) meses anteriores a la fecha de verificación de la solicitud.

(****) Según el numeral 7.2 del artículo 7 del DL N° 1532 en el cual se regula “el procedimiento de atribución de la condición de sujeto sin capacidad operativa”, el plazo para mantener la publicación en la página web de la Sunat será establecida en el reglamento (el cual al cierre del presente informe no fue publicado) y no podrá ser mayor a cinco años.

[1] La presente nota se ha elaborado sobre la base del Informe: “Liberación de fondos de la cuenta de detracción: guía operativa para su solicitud y procedimiento específico por estado de emergencia” publicado en la 2º quincena de marzo 2023 de la revista C&E cuyo autor es Julio Villanueva Trauco.

[2] No se incluyen los conceptos de costas y gastos por procedimientos de cobranza coactiva iniciado por Sunat, en virtud a lo establecido en el artículo 2 numeral 2.1 del Decreto Legislativo Nº 940 y modificatorias debido a que según el artículo 15 de la Ley Nº 30264 el contribuyente ejecutado no se encuentra obligado a pagar las costas y gastos incurridos en procedimientos coactivos generados por Sunat.

[3] Incluidos anticipos o pagos a cuenta.

[4] Conforme lo dispuesto en la R.S. N° 051-2019/SUNAT.

[5] Conforme lo regulado en el numeral 9.2. del artículo 9 del “TUO del Decreto Legislativo N° 940 referente al sistema de pago de obligaciones tributarias con el gobierno central”, aprobado mediante D.S. N° 155-2004-EF y modificatorias.

[6] Inciso d) del numeral 25.1 del artículo 25 de la R.S. N° 183-2004-SUNAT

[7] Según el inciso b) del numeral 25.2 el artículo 25 de la RS. 183-2004-SUNAT.

[8] De compras de bienes señalados en el anexo 01 y 02 referido en el inciso a) del numeral 25.2 del artículo 25 de la R.S. Nº 183-2004/SUNAT y modificatorias.

[9] En relación a una solicitud de liberación de fondos tramitada sea mediante el procedimiento general o especial según corresponda.

[10] Los bienes que ha comprado y ha vendido según el inciso a.1) del numeral 25.2 del artículo 25 de la R.S. Nº 183-2004/Sunat y modificatorias.

[11] Corresponde hasta el último día de la quincena en la cual solicita la liberación de los fondos cuando no hubiera liberado anteriormente o a partir del último periodo evaluado con relación a una solicitud de liberación de fondos tramitada en virtud al procedimiento sea general o especial según corresponda según el inciso b.1) del numeral 25.2 del artículo 25 de la R.S. Nº 183-2004/Sunat y modificatorias.

[12] Del cual se hubiese efectuado el depósito en su propia cuenta por haber realizado el traslado de los bienes, según el inciso a.2) del numeral 25.2 del artículo 25 de la R.S. Nº 183-2004/Sunat y modificatorias.

[13] De acuerdo a lo señalado en el inciso a) del numeral 9.2 del artículo 9 del TUO del DL. N° 940 aprobado mediante DS N° 155-2004-EF y el artículo 25 de la R.S. N° 183-2004/SUNAT y sus respectivas modificatorias.