Elaborado por Staff de Contadores & Empresas[1]:

El legislador ha considerado que la propiedad de un predio constituye una manifestación de riqueza que debe ser motivo de gravamen por las municipalidades distritales, de ahí que resulte de suma importancia determinar los supuestos en los cuales corresponde el pago del impuesto predial. En la primera parte de la presente nota se mencionan los aspectos básicos de dicho impuesto.

- Ámbito del impuesto predial

La Ley de Tributación Municipal[2] regula el marco normativo de la tributación municipal, estableciendo dicha norma una serie de ingresos que corresponden a los Gobiernos locales, como son aquellos provenientes de los impuestos municipales creados y regulados en el título II de dicha norma, entre los que destaca el impuesto predial, siendo que en el siguiente gráfico se detalla tanto su naturaleza como los elementos gravados[3] por este impuesto:

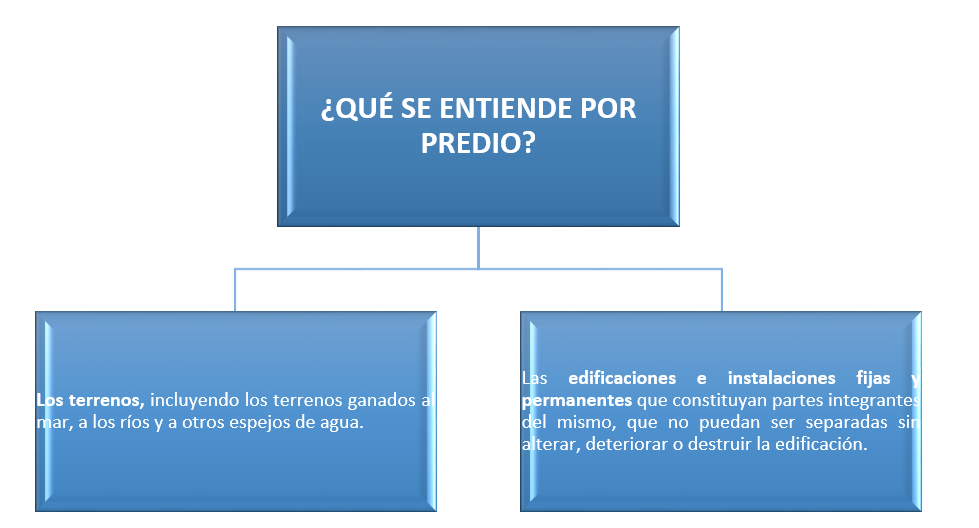

Relacionado con este tema, corresponde determinar qué se entiende por el término “predio”[4] para fines legales, lo que precisamos en el siguiente cuadro:

2. Sujetos pasivos del impuesto[5]

2.1. Contribuyentes

Son contribuyentes del impuesto predial, las personas naturales o jurídicas propietarias de los predios, cualquiera sea su naturaleza[6].

Cabe indicar que, de forma excepcional, se considerarán como sujetos pasivos del impuesto, respecto de los predios que se les hubiesen entregado en concesión durante el tiempo de vigencia del contrato, a los titulares de concesiones otorgadas al amparo del Decreto Supremo Nº 059-96-PCM, Texto Único Ordenado de las normas con rango de ley que regulan la entrega en concesión al sector privado de las obras públicas de infraestructura y de servicios públicos, sus normas modificatorias, ampliatorias y reglamentarias.

2.2. Responsables del impuesto

Se consideran responsables solidarios del pago del impuesto a los copropietarios, pudiendo exigirse el pago a cualquiera de ellos, sin perjuicio del derecho de repetir contra los otros copropietarios en proporción a su cuota parte[7].

Asimismo, la regulación del impuesto predial contempla un supuesto de responsable sustituto, ya que en el caso que la existencia del propietario no pueda ser determinada, serán responsables del pago del impuesto predial, los poseedores o tenedores, a cualquier título, de los predios afectos, sin perjuicio de su derecho a repetir el pago a los respectivos contribuyentes[8].

3. Aspecto temporal del impuesto

El carácter de sujeto del impuesto se atribuirá con arreglo a la situación jurídica configurada al 1 de enero del año al que corresponde la obligación tributaria, siendo que, cuando se efectúe cualquier transferencia durante el ejercicio, el adquirente asumirá la condición de contribuyente a partir del 1 de enero del año siguiente de producido el hecho[9].

4. Base imponible

La base imponible del impuesto predial está constituida por el valor total de los predios del contribuyente ubicados en cada jurisdicción distrital[10].

Para efectos de determinar el valor total de los predios, se aplicarán los valores arancelarios de terrenos y valores unitarios oficiales de edificación vigentes al 31 de octubre del año anterior y las tablas de depreciación por antigüedad y estado de conservación, que formula y aprueba anualmente el Ministerio de Vivienda, Construcción y Saneamiento mediante Resolución Ministerial.

5. Tasas del impuesto predial

El impuesto predial se calcula aplicando a la base imponible, la escala progresiva acumulativa siguiente:

| TRAMO DE AUTOAVALÚO | ALÍCUOTA |

| Hasta (15 UIT) | 0.2 % |

| Más de (de 15 UIT a 60 UIT) | 0.6 % |

| Más de (más de 60 UIT) | 1.0 % |

Cabe indicar que las municipalidades están facultadas para establecer un monto mínimo a pagar por concepto del impuesto predial equivalente a 0.6 % de la UIT vigente al 1 de enero del año al que corresponda el impuesto.

6. Declaración jurada

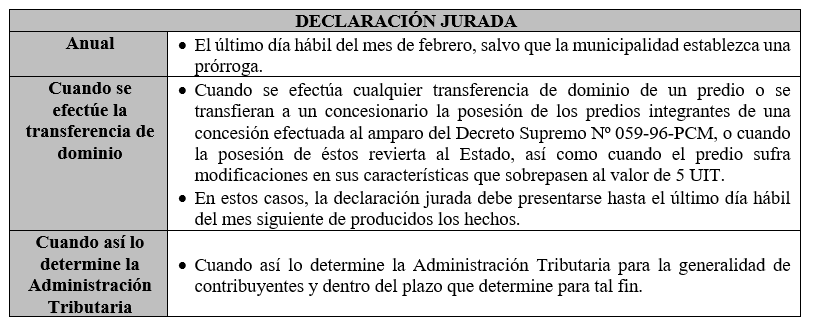

Los contribuyentes se encuentran obligados a presentar declaración jurada en los siguientes supuestos:

7. Plazo para el pago del impuesto

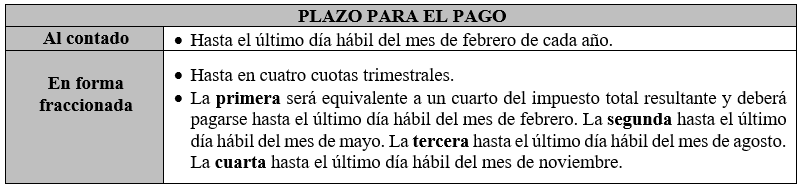

El impuesto podrá cancelarse de acuerdo a las siguientes alternativas:

[1] Información tomada del Informe: “Aspectos controversiales del impuesto predial” publicado en la 2º quincena de setiembre 2022 de la revista C&E cuyo autor es Jaime Morales Mejía.

[2] Cuyo Texto Único Ordenado fue aprobado por el Decreto Supremo N° 156-2004-EF, en adelante, LTM.

[3] Primer párrafo del artículo 8 de la LTM.

[4] Segundo párrafo del artículo 8 de la LTM.

[5] Cabe indicar que la calidad de sujeto activo recae en las municipalidades distritales donde se encuentre ubicado el predio, acorde a lo establecido en el último párrafo del artículo 8 de la LTM.

[6] Primer párrafo del artículo 9 de la LTM.

[7] Tercer párrafo del artículo 9 de la LTM.

[8] Cuarto párrafo del artículo 9 de la LTM.

[9] Artículo 10 de la LTM.

[10] Primer párrafo del artículo 11 de la LTM.